相続した不動産を売却したときに利益(譲渡所得)が発生すると所得税や住民税がかかります。

不動産売却は売りたいと思って直ぐに売れる様なものではなく、最低でも売却に半年から1年は掛かってしまうものです。

もちろん、値段はその時の相場価格で決まってしまうのですが、中には、思っていた以上の価格で売れることもあります。

そんな時、売却の譲渡所得にかかる税金は非常に重いものになっているかもしれません。そこで、知っておきたいのが「取得費加算の特例」です。

取得費加算の特例は、譲渡所得を計算する際、不動産の取得時にかかった費用に納めた相続税をもとに計算した一定金額を加算できる制度です。

取得費加算の特例を適用できると、譲渡所得にかかる税金の負担を軽減できます。

今回は、相続した不動産を売却した時の譲渡所得税を軽減する「取得費加算の特例」について内容と計算方法をご説明します。

取得費加算の特例とは?

「取得費加算の特例」とは、相続で取得した土地や建物、株式などを売却したときの譲渡所得(売却益)を計算する際に、取得費に相続税額のうちの一定金額を加えられる制度です。

土地や建物などを売却して譲渡所得を得たときは、必要に応じて譲渡所得税や住民税、都市計画税を納めなければなりません。

譲渡所得=財産の売却で得た対価の額 ー 財産を取得するためにかかった費用

「取得費加算の特例」を適用すると、相続税額をもとに計算した一定金額を取得費に加えられます。その結果、譲渡所得金額が減り、税負担を抑えることができます。

不動産を相続するときに相続税を納める場合に、不動産の売却時に譲渡所得税が発生してしまうと、相続税と譲渡所得税が二重に課税されてしまいます。

そこで、相続税を支払った人が、相続発生後3年10ヶ月以内に不動産を売却した場合に発生する譲渡所得税に対しては、譲渡所得からその売却した不動産の購入金額(当時の購入した購入金額)を差し引くことが可能です。この制度を「取得費加算の特例」と言います。

「取得費加算の特例」を適用するための要件

取得費加算の特例を受けるための要件は、以下の5つです。

- 相続や遺贈(遺言で特定の人に財産を贈ること)で財産を取得した方

- 財産の取得者に相続税が課税されており、相続税を納税した方

- 相続開始から3年10ヶ月以内に相続した土地を売却した方

- 以前にこの特例又は、「空き家特例」を受けていない方(併用も不可)

- 譲渡損失が発生していない方

譲渡所得の計算方法

譲渡所得は、売却した物件の売却価格からその物件を購入した当時の取得費と売却するときに必要となった諸経費を差し引いた金額が「課税譲渡所得」となります。

課税譲渡所得=売却価格ー(取得費+譲渡費用)-特例控除

取得費とは

取得費とは、物件を購入した時(不動産の前所有者が購入した当時)の、購入代金や仲介手数料、登記費用などの諸費用のことです。

また、購入時の金額だけでなく、リフォームなどを行っていればその費用も加えることができます。

更に、建物は築年数が経過すれば、価値が下がっていくため経過年数によって減価償却費を差し引くことが可能です。

※なお、減価償却費の計算方法については、以下の記事で紹介しています。

取得費が不明な物件の場合には、以下の概算取得費を取得費とすることが可能です。

概算取得費=不動産売却価格x5%

「取得費加算の特例」を適用

「取得費加算の特例」を使用することにより、取得費に、相続税を納税した時の譲渡する不動産の相続時評価額に相当する税額を加算することができます。

取得費への加算額=相続税額×不動産の課税価格/(相続した全体の課税価格+債務控除)

取得費には、上記で求めた「取得費への加算額」を足して「課税譲渡所得」を求めます。

「譲渡所得税」を計算

譲渡所得税は以下の式により計算します。

譲渡所得税=課税譲渡所得x税率

※税率は以下の通り

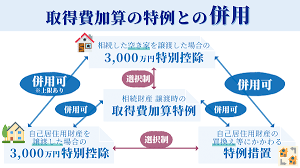

「取得費加算の特例」を適用できない場合には「空き家特例」を適用する。

相続においては、「取得費加算の特例」が使用できない場合や、使用したく無い場合は、「空き家特例」を利用することが可能です。

相続した不動産で使用可能な「空き家特例」は、「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」が該当します。

この特例は、「取得費加算の特例」と併用することはできません。

この特例の詳細については、以下の記事で詳しく説明しています。

取得費加算の特例を適用するかどうかで、納税額が大きく変わることがあります。手元に残る現金を増やすためにも、相続した不動産を売却するときは取得費加算の特例を検討してみて下さい。

取得費加算の特例を利用する際の注意点

取得費加算の特例を適用するときの注意点は、以下のとおりです。

- 相続財産は早めに売却・譲渡する

- 期限までに遺産分割協議を完結させる

- 代償分割を選ぶと計算時に不利になる場合も

相続財産は早めに売却・譲渡する

取得費加算の特例には、相続開始日の翌日から3年10ヶ月以内という期限があります。不動産を売却するためには、一般的に3〜6ヶ月程度の期間がかかります。期限の直前に売却活動を始めると、焦って安値で売却するリスクを高めてしまいます。

そのため、相続した財産の売却を予定しているのであれば、 早めに不動産会社に相談し売却活動を始めることをおすすめします。

期限までに遺産分割協議を完結させる

被相続人が亡くなり相続が発生したとき、遺言書がなければ遺産分割協議をして遺産の引き継ぎ方を決めます。

相続税の申告期限である相続発生の翌日から10ヶ月以内に、遺産分割協議を終えて相続税の申告・納税を済ませなければなりません。

相続人同士の言い分が対立し、遺産の引き継ぎ方がまとまらない場合もあります。

しかし、取得費加算の特例を適用するためには、相続開始日の翌日から3年10ヶ月以内までに不動産を売却しなければなりません。

そのため、早めに遺産分割協議を終わらせて誰が不動産を引き継ぐかを決めなければ、売却したときに取得費加算の特例を適用できなくなる可能性があります。

代償分割を選ぶと計算時に不利になる場合も

代償分割とは、他の相続人よりも多くの遺産を相続した人が、代償金を支払って精算する分割方法です。遺産のなかに不動産のような分割しにくいものが含まれているときに、選択されることがあります。

代償分割をして代償金を支払った相続人が不動産を売却する場合、取得費に加算する金額を計算するときに調整が加えられるため、譲渡所得税の節税効果が減ってしまうことがあります。

遺産分割の際には、「取得費加算」も含めた相続税のシミュレーションを忘れない様にして下さい。

まとめ

取得費加算の特例を受けるには、不動産を売却した翌年に確定申告が必要です。

取得費加算の特例を適用した結果、納める税金が0円となっても確定申告は必要となるため、忘れずに手続きをしましょう。

「取得費加算の特例」を使用する場合には、不動産を売却するのかどうかについて遺産分割協議の際に明確に決めておく必要があります。

始めは売る気が無かったけど、「それなりの価格で売却できれば」みたいに方針転換してしまうと、「取得費加算の特例」の様な特例を受けられず、最終的には損してしまうことに成りかねません。

そんなことにならない様にする為に、相続の段階から幾つものシミュレーションを行い最適な節税が行える相続を目指しましょう。

なお、以下の記事では、相続の専門家を紹介していますので、是非参考にして下さい。

コメント