住宅ローンの支払いが未だ残っているのに配偶者が死亡!

万が一を考えて団信には加入していたが、住宅ローンの支払いはどうなるの?

住宅ローンの契約書を確認したら連帯債務者だった。

その後の返済や相続はどうなるの?

今後の住宅ローンの支払いが心配で夜も眠れない!

そんな悩みを持たれて不安を感じている人は多いのではないでしょうか。

今回は、連帯債務者だった住宅ローンの債務者に対する今後の支払いと相続についてご説明します。

住宅ローンの連帯債務者とは

そもそも、住宅ローンの連帯債務者とはどのような人のことでしょうか?

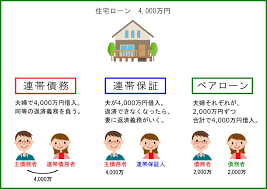

住宅ローンの連帯債務者とは、住宅ローンの返済を契約者本人と共にしていく人のことであり、契約者と同等の返済義務を負うことになっています。

また、連帯債務者と連帯保証人は混同される方も多いですが、連帯債務者なのか連帯保証人なのかもう一度契約書を良く確認してみましょう。

連帯債務者は、契約者本人の返済状況に関わらず常に同等の返済義務を負う人のことです。

一方、連帯保証人は、あくまで返済を保証する役割を持つ人であるため、契約者本人の返済が滞ってしまったときに初めて返済義務を負う人のことです。

連帯債務者は、住宅ローンの契約者と返済を共にしていく相棒のような存在であるため、万が一契約者が死亡してしまったら、残された連帯債務者がその後の返済を続けていく必要があります。

団体信用生命保険はなぜ加入するの?

住宅ローンの利用者は家を購入する際に団体信用生命保険(団信)の加入を進められます。

団体信用生命保険に加入していれば、契約者が死亡した場合には、住宅ローンを弁済してくれます。

また、連帯債務者が死亡した場合にも住宅ローンを弁済してくれる可能性があるので、この場合には、契約書の条件を再確認する必要があります。

この団体信用生命保険は、契約者が死亡した場合には、住宅ローン債務全額が免責されるので、住宅ローン債務は相続されないので、相続税計算に含める必要はありません。

一方、連帯債務者の死亡により相続が発生した場合は、マイナス財産として残りの債務を相続することになります。

契約者がお亡くなりになった場合

通常、金融機関に住宅ローンの融資を申し込むと、同時に団体信用生命保険を契約することになります。保険料については、住宅ローンを借り入れた債務者が金利等に含めて支払うことが一般的です。

なお、住まいの売買契約を交わした個人が、金融機関から住宅ローン融資の実行前に建築会社、販売会社、信用保証会社等と契約する団体信用生命保険も含同様の取り扱いになります。

団体信用生命保険に加入していると、亡くなられた後、約1か月後に金融機関から団体信用生命保険金による住宅ローン返済完了の連絡が届きます。

これによって、亡くなられた時点での住宅ローン残高がさかのぼって0円となります。

また、亡くなられた後に被相続人のローン振替口座から引き落としが行われていた場合は、その金額が後日返還されます。

このように団体信用生命保険金による住宅ローンは、保険金によって補てんされることが確実であり、相続人が支払う必要のない債務となります。このため、相続税の計算においては、債務として差し引くことはできません。

連帯債務者がお亡くなりになった場合

連帯債務者が死亡した場合について考えるには、団体信用生命保険への理解を深めることが非常に重要になります。

団体信用生命保険に加入し、住宅ローンの返済中に連帯債務者が死亡してしまった場合は、以下の2つの手続きが必要になります。

- 保険金の請求

- 抵当権抹消の登記

連帯債務者が死亡した際は、住宅ローンの金融機関に対して保険金の請求手続きを行います。

なお、団体信用生命保険からの弁済を受けられた場合には、団体信用生命保険からの所得と判断される場合があり、この場合には所得税を支払う必要があります。

また、団体信用生命保険からの弁済を受けられ、残りのローンを完済した際には、抵当権の登記を抹消する手続きも必要になります。

抵当権の登記は、住宅ローンの返済が完了しても自動で抹消されることはないので、ご自身で法務局にて手続きを行いましょう。

住宅ローンで連帯債務者にする理由

住宅ローンを連帯債務にすることは、メリットとデメリットがあります。

【メリット】借入可能額が高くなる

住宅ローンの連帯債務者を追加するメリットは、借入可能額が高くなるという点です。

住宅ローンの借入可能額は主に契約者の収入に応じて決められますが、若いうちにローンを組む場合などは、どうしても収入が少ないので借入可能額が制限されてしまいます。

住宅ローンの連帯債務者を追加しておけば、連帯債務者の収入も合算して借入可能額を決めてもらえるので、借り入れ可能な金額が上昇します。

特に、共働きの夫婦では、2人分の収入を合わせることで借入可能額が大きく変化するので、連帯債務にするメリットを強く感じます。

【メリット】連帯債務者も住宅ローン控除が受けられる

住宅ローンを連帯債務にすると、契約者だけでなく、連帯債務者も住宅ローン控除が受けられるというメリットがあります。

住宅ローン控除とは、住宅ローンを組んだ人を対象に、所得税や住民税が10年間にわたって控除される制度のことです。

通常の住宅ローン契約であれば控除を受けられるのは契約者本人のみですが、連帯債務にすることで、契約者と連帯債務者の両方が控除を受けられることになるため、大きな節税効果を得られます。

【デメリット】夫婦の場合は離婚しても債務を免れない

住宅ローンの連帯債務者になると、返済中に離婚しても債務を免れることができません。

連帯債務者は、契約者と同等の返済義務を負うべきものであり、離婚してもそれぞれの返済義務には影響されません。

そのため、離婚して住宅ローンの対象である家に連帯債務者が住まない状態になったとしても、返済義務は継続して負い続けることになります。

もし、住宅ローンの連帯債務者になっていて離婚をする場合には、住宅ローンの借り換えを行うことにより連帯債務を解消しておくと良いでしょう。

【デメリット】団体信用生命保険は主たる債務者しか加入できない

住宅ローンを連帯債務にしても、団体信用生命保険には主たる債務者(契約者)しか加入できないのが一般的です。

このため、連帯債務者は団体信用生命保険に加入していない事となり、結果として、連帯債務者が死亡しても団体信用生命保険は弁済を保証してくれません。

ただし、やや保険料が高くなりますが、中には夫婦2人とも加入することが可能な保険タイプもありますので、もう一度契約書をご確認することをお勧めします。

まとめ

住宅ローンの連帯債務者が死亡した場合、加入している団体信用生命保険が残りのローンを弁済してくれる可能性があります。

そのため、住宅ローンを連帯債務にする場合は、団体信用生命保険への理解を深めておくことが非常に重要であるといえるでしょう。

また、住宅ローンを連帯債務にするには、メリット・デメリットの両方を理解しておくこともとても大切なことです。

本記事で解説した、住宅ローンを連帯債務にするメリットやデメリット、押さえておくべき注意点などについても理解を深め、万が一の事態に備えておくようにしましょう。

なお、相続対策で住宅ローンの利用を検討している場合には、税理士に相談しましょう。

以下の記事では、相続に詳しい税理士をご紹介しています」。

コメント