相続税の求め方

相続税の求め方 相続税の生命保険金に対する非課税枠の対策!計算方法理解してますか?

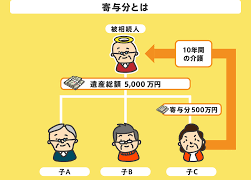

相続税を計算する時の生命保険金に対する非課税枠の計算方法正しく理解していますか?相続の対策の一つとして「生命保険金」の「非課税枠」を利用する対策は良く行われている相続対策の一つです。生命保険金の非課税枠は、「法定相続人一人につき500万円」...

相続税の求め方

相続税の求め方  相続税の求め方

相続税の求め方  相続税の求め方

相続税の求め方  相続税の求め方

相続税の求め方  相続税の求め方

相続税の求め方  相続税の求め方

相続税の求め方  相続税の求め方

相続税の求め方  相続税の求め方

相続税の求め方  相続税の求め方

相続税の求め方  相続税の求め方

相続税の求め方  相続税の求め方

相続税の求め方  相続税の求め方

相続税の求め方