被相続人が亡くなってから、「準確定申告」という手続きをする必要があるのをご存知ですか?

「準確定申告」は、被相続人が亡くなった年の1月1日~亡くなった日迄に得た収入を確定させるための申請となります。

「準確定申告」を実施していないと、後から、延滞税や加算税などのペナルティをとられてしまうことがあります。

今回は、「準確定申告」についてご説明します。

「準確定申告」の申告

「準確定申告」の申告時期

「準確定申告」が不要な人

「準確定申告」は、以下の様な方は申告が不要です。

- 年金受給者で、年金収入が400万円以下でかつ他の所得が20万円以下の場合

- 給与収入が一か所からのみでありかつ年収2,000万円未満の給料収入で、他の所得が20万円以下の場合

- 相続放棄をした場合

「準確定申告」が必要な人

以下の様な方は「準確定申告」が必要となります。

- 賃貸不動産などをお持ちで不動産所得が20万円を超えた場合

- 自営業を営んでいて事業所得が20万円を超えた場合

※事業所得とは、売上から経費等を差し引いた後の金額です - 不動産を売却して譲渡所得が20万円を超えた場合

※譲渡所得とは、収入から取得費等を差し引いた後の金額です - 生命保険などの満期金や一時金を70万円を超えて受け取っていた場合

- 有価証券を売却して20万円を超えたもうけが出た場合

※特定口座で源泉徴収されている場合は除かれます - 2か所以上の会社からお給料をもらっていた場合

- 公的年金等の年金収入が400万円を超えた場合

- 会社からの給料収入が2,000万円を超えた場合

- 給与所得、公的年金等による雑所得、退職所得以外の所得が20万円を超えた場合

- など

注意点として、これらにあてはまっても、納める税金が無い場合は申告は必要ありません。

「準確定申告」の方法

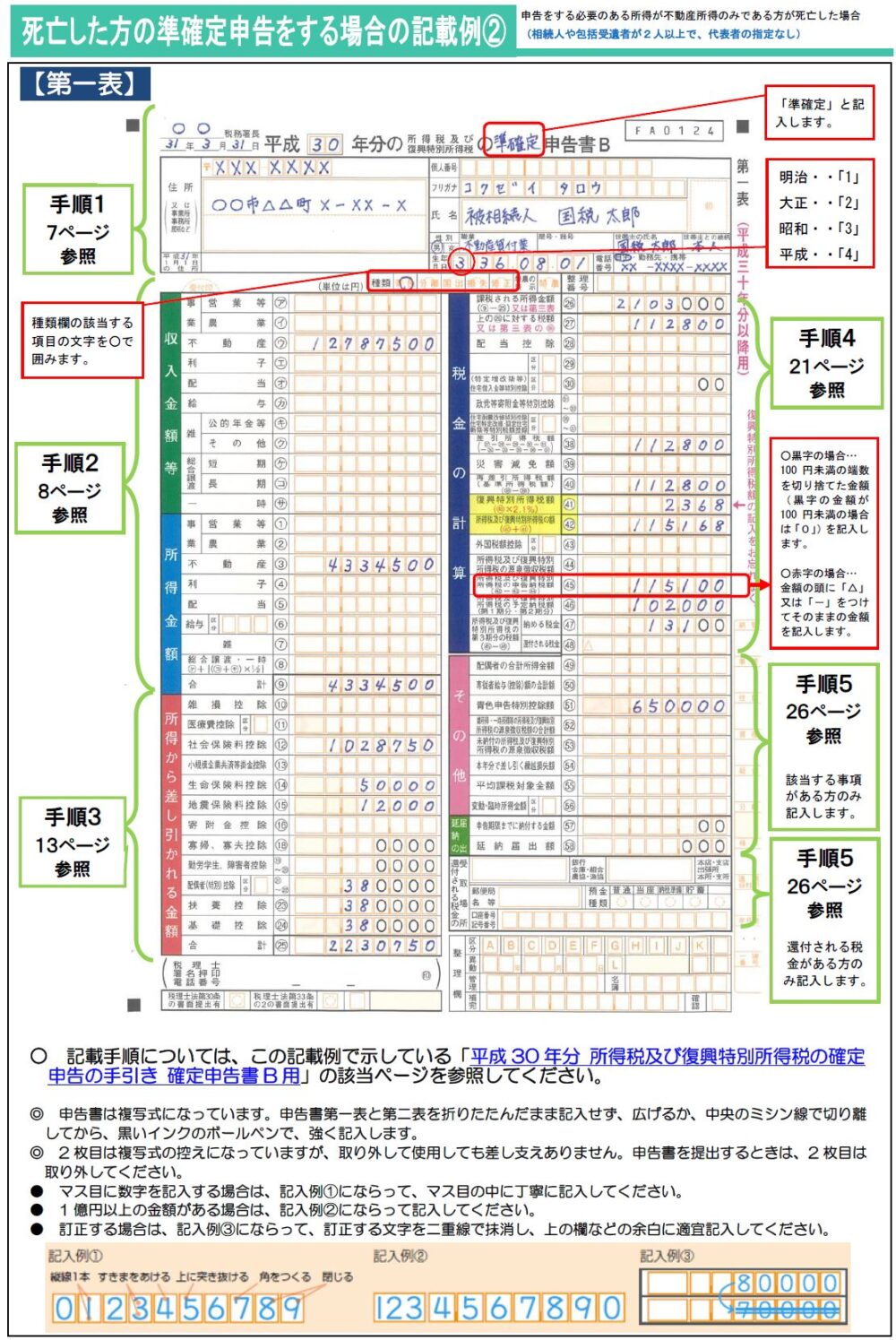

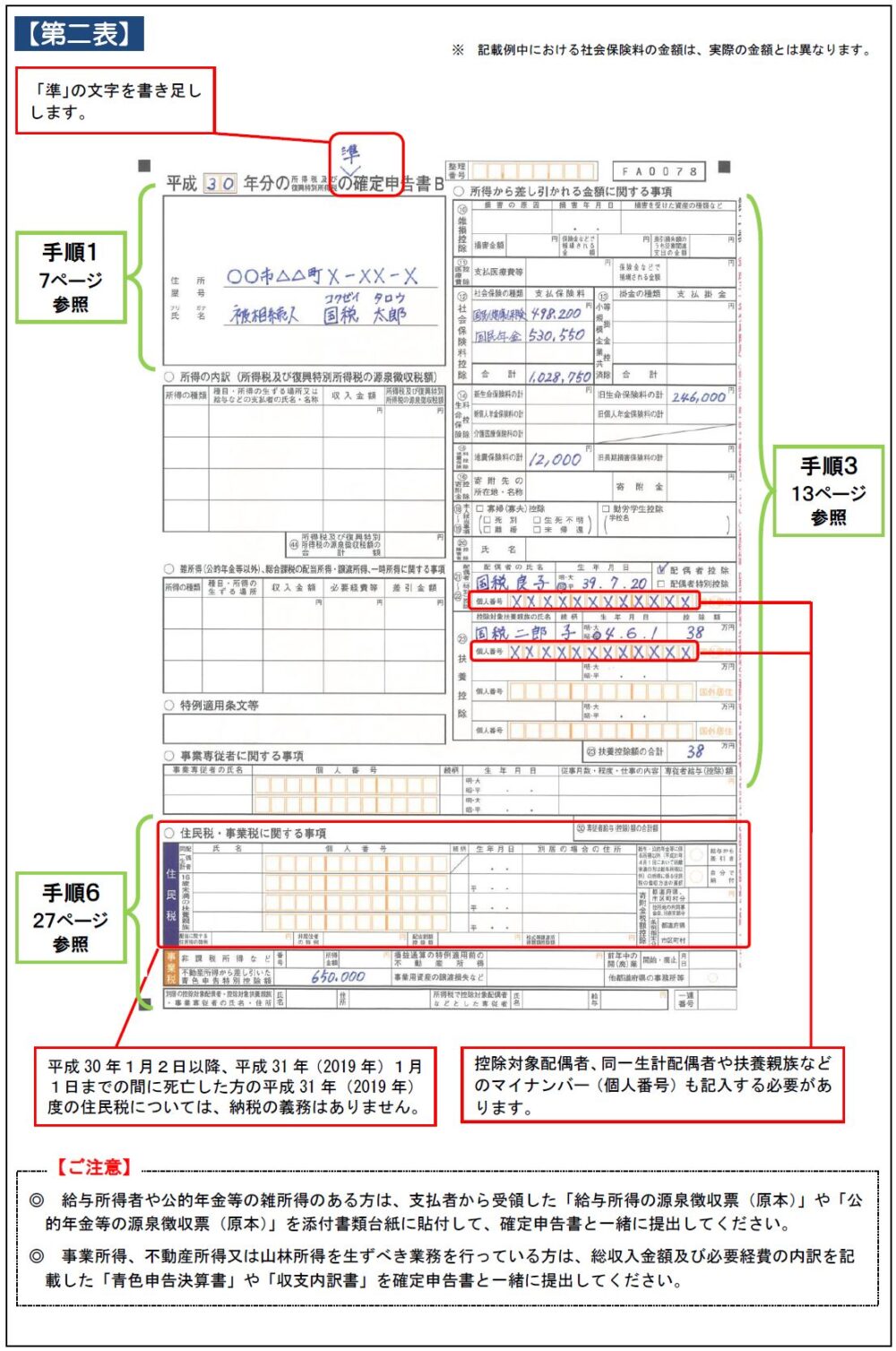

「準確定申告」は、普通の「確定申告」の作成方法と違いはありません。申請の用紙も「確定申告」の用紙を使用します。

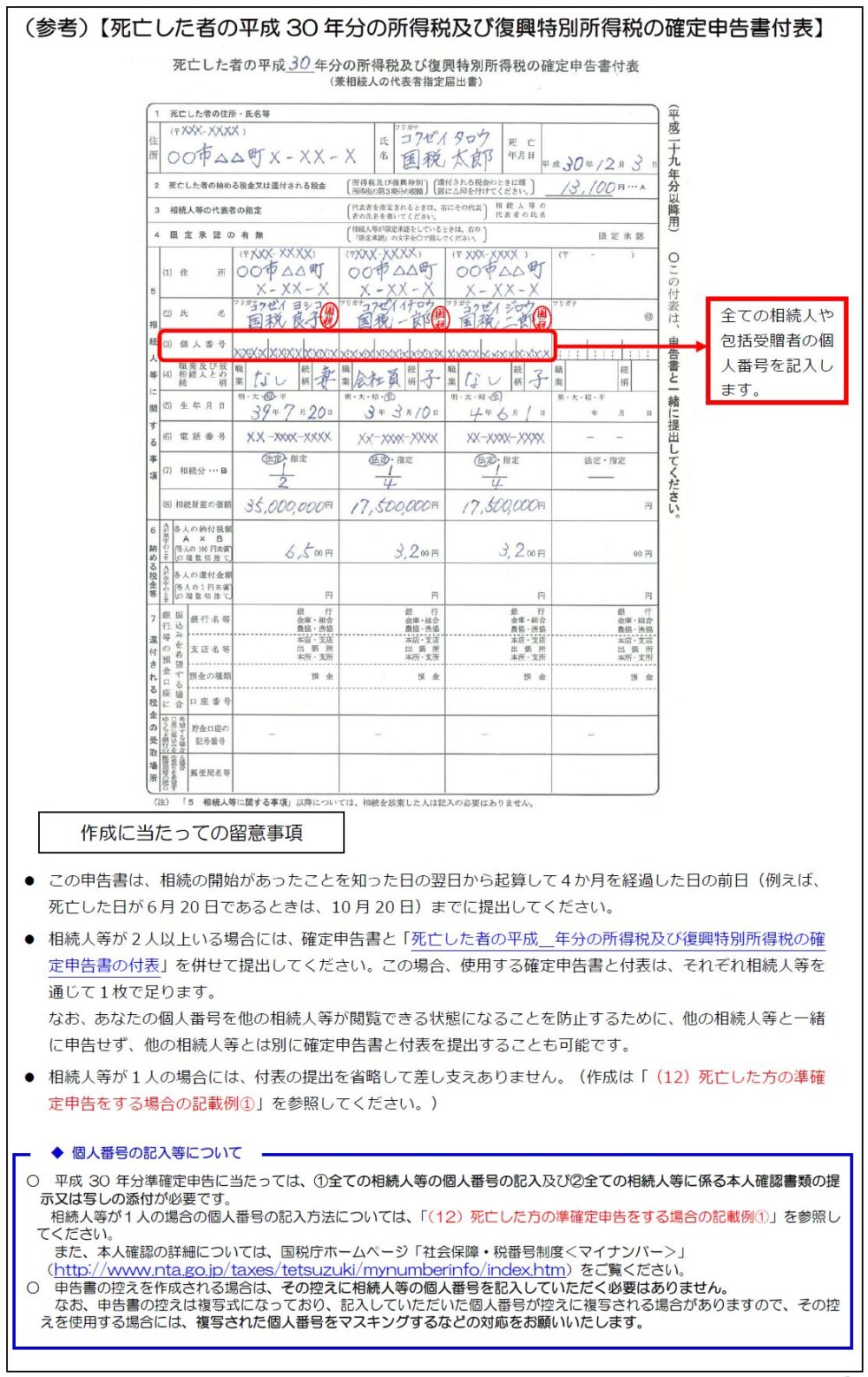

所得税及び復興特別所得税の確定申告書付表

付表は相続人等が連署で記載するものとなり、準確定申告の場合だけ特別に必要な書類です。他にも次のような事項を記載していきます。

亡くなった方の氏名、住所、死亡年月日、納税額

相続人各人の住所、氏名、続柄、マイナンバー、相続分、相続財産の価額、納税額

「準確定申告」の各種控除

基本的には、亡くなった方が生前に実施した所得や負債に対しては、亡くなった方が亡くなる前に行っていた事業収入や負債に対する控除は、亡くなった日までのものであれば、控除等を行うことが可能です。

住宅ローン控除

相続する住宅ローン控除は、亡くなった方の準確定申告では適用できます。

但し、相続人がその権利を引き継ぐことはできません。

まとめ

亡くなった方は働いていないか、家賃収入等の不労所得を得ていなければ、殆どのケースで「準確定申告」を実施する必要がありません。

しかしながら、死亡前に長期入院等をしていた場合には、還付金が発生していることがあるため、確認して申請しましょう。

なお、この時、還付金が発生した場合には、そのお金は相続税の計算に含める必要があるため、忘れずに含めて下さい。

なお、「準確定申告」の相談で困ったvことが合った場合には、税理士に相談しましょう。

以下の記事では、相続税申告が得意な税理士をご紹介していますので、是非ご参考にして下さい。

コメント