- 相続税の未成年者控除とはどんな制度なのでしょう?

- 相続税を計算する時にどのくらい控除されるのでしょうか?

- 未成年者控除の対象になる人はどんな人なのでしょうか?

今回は、相続税の節税に利用可能な「未成年者控除」の内容や計算方法につてご説明します。

相続税控除の「未成年者控除」とは?

相続税控除の「未成年者控除」とは、相続人が未成年者の場合に適用できる制度です。

相続が発生した時の相続人が未成年者の場合には、成人になるまで養育費がかかることから、それを補う趣旨で設けられた制度です。

相続人に未成年者(18歳未満)がいる場合、未成年者控除を受けることができます。

「未成年者控除」を適用可能な条件は?

未成年者控除を受ける方は、以下の条件を満たしている必要があります。

- 相続または遺贈により財産を取得すること

※必ず僅かでも財産を取得する必要があります。 - 相続が開始した時点で未成年者が法定相続人であること

- 相続が開始した時点で、18歳未満であること

- 相続が開始した時点で、日本国内に住所があること(※留学など一時的な場合は可)

つまり、

- 海外に住んでいる人(日本に住民票がない人)

- 遺言書によって財産を譲り受けることになった人(法定相続人ではない人)

などは対象外となります。

なお、相続では、未だ生まれていない胎児も相続権がありますが、相続税申告までに生まれていない場合は、いないものとして相続税計算をおこないます。

そして、出産後に、相続人として加えられ、相続税の修正申告をおこなうことができるので、その時に、未成年者控除を含んで計算することが可能です。

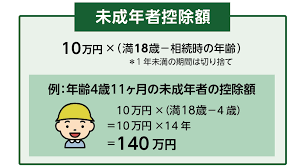

相続税「未成年者控除」の計算方法は?

未成年者控除は、相続財産からではなく各人の相続税額から以下の金額が控除されます。

控除額=(18歳ー相続が開始した時の年齢)x10万円

※相続が開始した時の年齢は年単位で切り捨てて計算します。

例えば、両親が交通事故で亡くなった、19歳の兄が居る5歳9ヶ月の子供が法定相続人となり、相続税の課税額が兄と同じ80万円だった場合に以下の様になります。

控除額=(18-5)X10=130万円

相続税の課税額が80万円なのですが、130万円の控除額以下であるため、子供は相続税を支払わなくても良くなります。

更に、130万円ー80万円=50万円が残りますが、この50万円は、他の相続人の相続税の課税額から控除して良いことになっています。

つまり、この子供は兄にこの控除額の残りをプレゼントすることが可能ということです。

兄の相続税の課税額は80万円だったので弟から50万円分の控除を得ることができて結果的に30万円の相続税を支払うだけで良くなります。

ただし、プレゼントを受け取ることができる人は、未成年者の扶養義務者と決められています。

扶養義務者とは、父母、祖父母、兄弟姉妹をいいます。

また、三親等内の親族で、家庭裁判所が扶養義務者と定めた人や家庭裁判所の審判を受けていないが未成年者と生計を一緒にしている三親等内の親族も含まれます。

まとめ

相続人が未成年者となる場合は、子供や孫だけを想像してしまいがちですが、子供が居なかった場合には、甥や姪が未成年者控除の対象となる場合もあります。

未成年者控除には、「控除額の残りをプレゼントすることが可能」という特殊なルールが存在するため、上手く利用できれば大幅な節税になることもあるため、忘れずに控除する様にして下さい。

未成年者控除でなにか迷った場合には、相続専門の税理士に相談することをおすすめします。

相続に詳しい税理士については、以下の記事で紹介していますので是非ともご参考にして下さい。

コメント