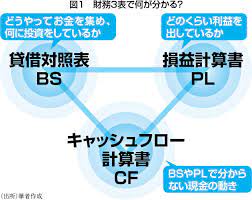

この3つの書類を確認することにより、会社の経営状態を把握することができます。

損益計算書と貸借対照表、キャッシュフローから得られる情報はそれぞれ異なりますが、これらは密接に関係しています。

本記事では、損益計算書・賃借対照表、キャッシュフローそれぞれの役割や内容、関係性について説明します。

企業の経営実態を把握できる3つの指標

企業が決算時期に作成する財務諸表(いわゆる決算書)の中で、極めて重要な3つの書類が「損益計算書」「貸借対照表」「キャッシュフロー計算書」です。これらを財務三表と呼びます。

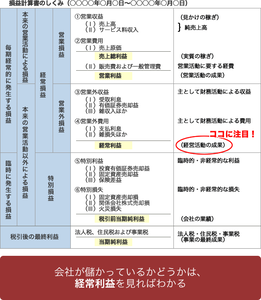

「損益計算書」(PL)

損益計算書とは

損益計算書は会社の一定期間の営業成績を示しており、会社の収益性や成長性を確認することができます。

会社の経営成績を収益(かせぎ)と費用(コスト)とを対比して、その差額として利益(もうけ)を示すものです。

「収益」から「費用」を差し引くことで最終的な「利益」を計算します。

損益計算書の内容

売上総利益は、事業の業種によって目安となる割合が異なります。原価率の高い産業は利益率の割合が低い傾向があり、原価率の低い産業は利益率が高い傾向があるのが特徴です。

| 業種 | 売上総利益率の平均値 |

| 建設業 | 23.02% |

| 製造業 | 21.03% |

| 卸売業 | 15.23% |

| 小売業 | 30.92% |

| 運輸・郵便業 | 22.38% |

| サービス業 | 39.60% |

| 不動産業 | 41.96% |

以下にPLで使用する項目とその意味を示します。

| 項目 | 意味 |

| 売上総利益(粗利) | 売上総利益は、会社が1年でどれくらい利益を出したかを表すもので、財務諸表の損益計算書に記載される項目のひとつです。

売上総利益(粗利)=売上高-売上原価 |

| 売上総利益率 | 同業他社と仕入れ費用や製造原価の競争力を比較することができます。

売上総利益率=売上総利益/売上高 |

| 営業利益 | |

| 経常利益 | 経常利益は、営業利益から本業以外の収益を加算したり損益などを差し引いたりしたものです。 ※営業外費用には、借入金や利息などがあります。経常利益=営業利益+(営業外収益-営業外費用) |

| 税引前当期純利益 | 経常利益に特別に発生した利益や損失(会社の通常活動以外で発生する臨時の利益・損失)を反映したものが、税引前当期利益です。 ※特別な収益には、不動産の売却で得た利益などがあります。 税引前当期純利益=経常利益+(特別収益-特別損失) |

| 当期純利益 | 一定期間の純粋な利益

当期純利益=税引前当期純利益-(法人税+住民税+事業税) |

| 売上高 | 本業の売上によって得られた収入 |

| 売上原価 | 商品の仕入額や仕入れに関わる費用などが含まれます。 建設業などの製造業の場合は、売上原価ではなく製造原価を用います。 製造原価には、材料費や施工費、維持管理に関わる費用全般が含まれます。 |

| 販売費 | 営業マンの給料や交通費、広告宣伝費、販売促進費など販売活動にかかる経費 |

| 一般管理費 | 企業が一般管理業務を行う際に必要な費用(経費) |

| 営業外収益 | 企業が本業以外の活動で経常的に得ている収益 |

| 営業外費用 | 企業の主たる営業活動以外の活動から経常的に発生する費用 |

| 特別利益 | 企業経営で臨時的に発生した利益 |

| 特別損失 | 臨時に発生する損失や固定資産の売却損益などのこと |

| 法人税 | 法人の企業活動により得られる所得に対して課される税です。法人の所得金額は、益金の額から損金の額を引いた金額 |

| 住民税 | その年の1月1日時点で市町村(都道府県)に住所がある方に対して課税される税金 |

| 事業税 | 地方税のひとつで、個人事業主が都道府県に対して納める税金 |

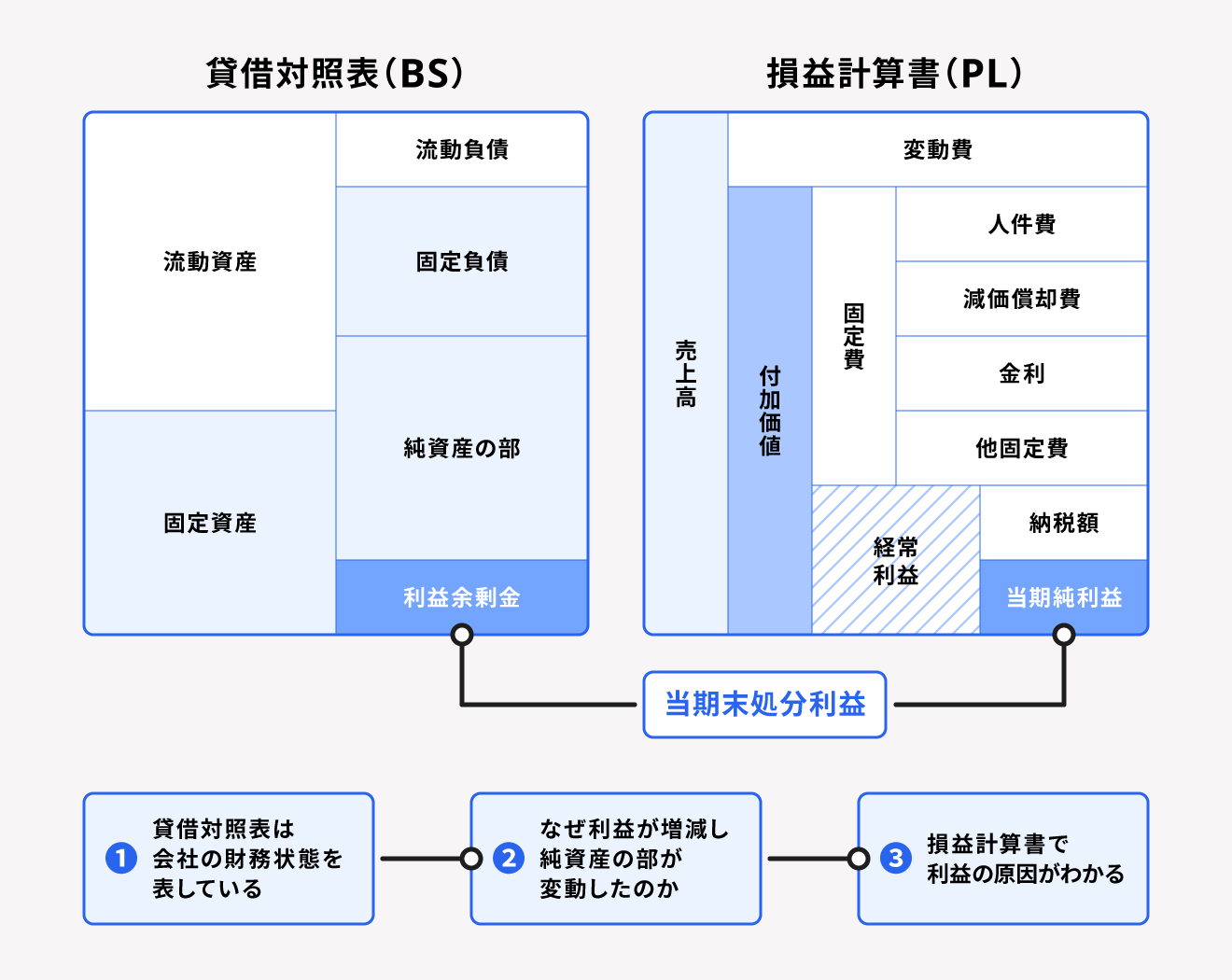

「貸借対照表」(BS)

貸借対照表とは、企業のある一定時点における、資産・負債・純資産の状態を表した書類です。

英語ではBalance Sheetバランスシートとも呼ばれ、略してBSといいます。

賃借対照表では、会社の一定時点における財務状況を確認することができます。

貸借対照表を用いて経営分析することで、経営の安定性や支払い能力を評価します。

貸借対照表は、会社が調達した資金(負債・純資産)の使い道(資産)を表しています。

貸借対照表を読み解くと、創業から現在までの会社の財政状態の発展具合や安定性を測ることができます。

同時に、貸借対照表ひとつで会社の問題点を把握することもできます。

特に純資産や自己資本の割合には注意する必要があります。

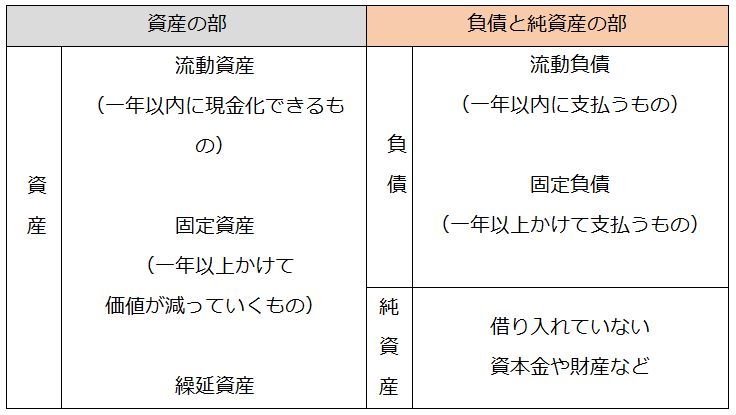

貸借対照表の構成は、「資産の部」「負債の部」「純資産の部」の3つの部からできています。

| 資産の部 | 会社が将来的に資金として活用できる資産や、現在保有している現金など |

| 負債の部 | 会社にとってマイナスの資産である、将来返済する必要のあるお金(借入金など) |

| 純資産の部 | 株主が会社に対して出資した資本金など |

貸借対照表のルールとして、左側(資産)と右側(負債と純資産)の金額は常に一致します。

貸借対照表の項目をどのような順序で配列するかについては2つの方法があります。

「流動性配列法」

一般企業の会計において原則として用いられる方法で、流動性の高いものから低いものへと順に配列する方法です。

資産については流動資産→固定資産→繰延資産の順、負債については流動負債→固定負債の順、負債の次に純資産を配列する方法です。

「固定性配列法」

この方法は電力会社やガス会社など、固定資産の割合が極めて多い企業のみが採用できる方法で、流動性の低い項目から順に配列していく方法です。

資産については固定資産→流動資産の順に配置し、右にはまず純資産を配列し、下部に固定負債→流動負債と配列します。

この方法は電力会社やガス会社など、固定資産の割合が極めて多い企業のみが採用できる方法となります。

貸借対照表の勘定科目

貸借対照表の勘定科目について、主な科目を一覧で紹介します。

「資産」で使われる勘定科目の詳細

資産の部は、流動資産・固定資産・繰延資産で構成されます。

| 資産の部に属する勘定科目の例 | |

| 流動資産 | 現金、預金、売掛金、受取手形、有価証券、商品、仮払金など |

| 固定資産 | 建物、車両運搬具、土地、のれん(営業権)など |

| 繰延資産 | 開業費、開発費、社債発行費など |

流動資産

流動資産とは、一年以内に現金化できる資産を指します。

これはワンイヤールールとも呼ばれており、これを基準として流動資産と見なすか、固定資産と見なすかを分類します。 たとえば以下のようなものです。

- 現金預金

- 現金・普通預金・定期預金・定期積立金など

- 売上債権

- 受取手形・売掛金・貸倒引当金など

- 有価証券

- 売買目的有価証券

- 棚卸資産

- 商品・製品・原材料・仕掛品・貯蔵品など

- その他の流動資産

- 仮払金・短期貸付金・前渡金・立替金・未収収益など

固定資産

固定資産とは、一年以上の時間をかけて少しずつ価値が減っていく資産を指します。

減価償却の対象となります。

- 有形固定資産

- 建物・土地・構築物・機械や装置・車両・器具や備品など

- 無形固定資産

- 特許権・借地権・のれん(営業権)・ソフトウェアなど

- その他の資産

- 出資金・長期貸付金・株式・保証金・破産更生債権(経営破綻または実質的に経営破綻に陥っている債務者に対する債権)など

繰延資産

繰延資産とは、すでに支払ってあるか、または支払義務が確定しそれに対する役務やサービスの提供を受けた後も、その効果が将来にわたって現れる費用を指します。

会社創立費用・開業費用・システム開発費・社債発行費・株式交付費など

「資産」で使われる勘定科目の詳細

負債の部は、流動負債・固定負債で構成されます。

| 負債の部に属する勘定科目の例 | |

| 流動負債 | 買掛金、支払手形、未払金、短期借入金、預り金など |

| 固定負債 | 長期借入金、社債など |

流動負債

- 支払手形・買掛金・借入金・未払配当金・未払消費税・仮受金など

固定負債

- 社債・長期借入金・退職給与引当金・繰延税金負債(会計上の利益が税務上の課税所得より多くなるときに生じる)など

「純資産」で使われる勘定科目の詳細

純資産の部は、株式資本・評価換算差額金・新株予約権で構成されます。

| 純資産の部に属する勘定科目の例 | |

| 株主資本 | 資本金、資本準備金、利益準備金、自己株式など |

| 評価損益および換算差額 | その他有価証券評価差額金など |

| 新株予約権 | 新株予約権 |

株式資本

- 資本金(設立または株式の発行に際して株主となる者が当該株式会社に対して払込みまたは給付をした財産の額)

- 資本準備金(資本金のうち、資本金として計上しないこととした額)

- 利益準備金(利益剰余金のうち、会社法によって積み立てることが義務付けられている額)

- 任意積立金(定款の規定や契約の定め,あるいは株主総会の決議などによって計上される利益の留保額)

- 自己株式(取得した自己株式のことで、純資産から差し引く額)など

-

評価・換算差額金

- その他有価証券評価差額金

- 繰延ヘッジ損益(時価評価されているヘッジ手段に係る損益または評価差額を、ヘッジ対象に係る損益が認識されるまで純資産の部において繰り延べられること)

- 土地再評価差額金など

-

新株予約権

- 新株予約権(企業が発行する株式をあらかじめ決められた価格で取得する権利)

「キャッシュフロー計算書」

キャッシュフローは、お金(キャッシュ)の流れ(フロー)のことです。

例えば「1年間」など一会計期間に区切ってキャッシュの動きを示します。

企業会計では企業にお金が入ってくることをキャッシュイン、お金が出ていくことをキャッシュアウトというため、キャッシュフローは以下のような概念で表現できます。

キャッシュフロー計算書は営業活動など企業の活動を3つに分けてキャッシュの出入りを示したものです。

金融商品取引法が適用される上場企業などに作成義務があります。一方、中小企業含めすべての会社に適用される会社法での作成義務の規定はありませんし、個人事業主にも作成義務はありません。

しかしながら、キャッシュフローの把握は資金不足になっていないか的確に把握できること。

そして、キャッシュフロー計算書の作成は粉飾が難しく資金調達の評価に活用できることから、義務はなくても作成することにメリットがあります。

「キャッシュフロー計算書」は、会計基準により、作成基準が設けられています。

現在のところ、会計基準は国際的に統一されているわけではありません。日本の会社は日本で認められている会計基準の中から自社に合った会計基準を選択できます。

日本で選択できる会計基準

日本の会社は日本で認められている次の4種類の会計基準の中から自社に合った会計基準を選択できます。

| 概要 | メリット | デメリット | 採用している企業の傾向 | |

| 日本会計基準 | 「企業会計原則」をベースにし、企業会計基準委員会が設定した会計基準を合わせたもの | なじみやすい | 国際市場で影響力がない | 一般的な日本企業 |

| 米国会計基準 | 米国財務会計基準審議会(FASB)が発行 | 財務会計と税務会計が独立していてそれぞれで都合のよい基準を選べる | 特殊なケースでは適用すべきルールが相反することがある | アメリカで上場している企業 |

| 国際会計基準 (IFRS/国際財務報告基準) |

世界共通の会計基準を目指して作られたもの | 採用すると海外での資金調達がしやすくなる | 導入に時間と労力がかかる | 海外に多数の子会社がある企業 |

| J-IFRS (JMIS/修正国際基準) |

国際会計基準(IFRS)の日本版 | 日本国内の経済状況に合わせて調整されている | 海外からの資金調達における有効性は薄い | 国際会計基準に関心のある企業 |

キャッシュフロー経営のメリット

- 資金ショートを防止する

- 手持ちの現金である手許現金を増やす

- 金融機関等からの資金調達を円滑にする

資金ショートを防止する

資金ショートとは、手許の現金が不足することです。経費の増加や売掛金などの売上債権未回収の増加、などが原因で資金ショートが発生します。キャッシュフローを把握することは、資金繰りを予測し、資金ショートを防ぐのに有効です。

手持ちの現金である手許現金を増やす

キャッシュフローの把握は、売上に対する売上債権回収の回収率、売上債権の貸倒(回収できない可能性が高いもの)を早い段階で把握することに役立ちます。早めに現金化する対策などを取ることで、手許現金を増やし健全な資金繰りに活かすことも可能です。

金融機関等からの資金調達を円滑にする

資金繰りが悪化すると、金融機関等から思うように融資を受けられなくなる可能性もあります。資金繰りを把握して、必要な対策を取ることは、設備投資や事業拡大のための資金調達を円滑にするのにも役立ちます。

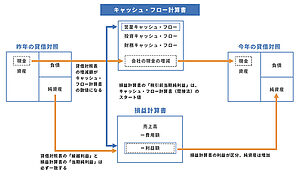

キャッシュ・フロー計算書

キャッシュ・フロー計算書は下記の表の順番で金額を計算して表しますが、キャッシュ・フロー計算書における「現金および現金同等物の期末残高」には、貸借対照表における「現金・預金・短期有価証券・満期3ヶ月以内の定期預金等」が含まれます。

| キャッシュ・フロー計算書 | (金額) |

| 営業活動によるキャッシュ・フロー | 1 |

| 投資活動によるキャッシュ・フロー | 2 |

| 財務活動によるキャッシュ・フロー | 3 |

| 現金および現金同等物の増加額 | 1+2+3=4 |

| 現金および現金同等物の期首残高 | 5 |

| 現金および現金同等物の期末残高 | 4+5 |

また、損益計算書における「税引前当期純利益」は、キャッシュ・フロー計算書の「営業活動によるキャッシュ・フロー」に本業によって得た利益として反映します。

「直接法」と「間接法」

キャッシュ・フロー計算書には、直接法と間接法の2つの表示方法があります。

「投資活動によるキャッシュ・フロー」と「財務活動によるキャッシュ・フロー」は直接法で表します。「営業活動によるキャッシュ・フロー」のみ、直接法か間接法のいずれかが選択できますが、間接法を採用するほうが一般的です。

直説法

直説法とは、営業収入、原材料または商品の仕入れによる支出など、主要な取引ごとにキャッシュ・ フローの総額を表す方法です。

間接法

間接法とは、税引前当期純利益に、キャッシュの動きを伴わない項目や営業活動にかかる資産・負債の増減、さらに「投資活動によるキャッシュ・フロー」と「財務活動によるキャッシュ・フロー」に関連して発生した損益項目を加減算して「営業活動によるキャッシュ・フロー」を表す方法です。

たとえば「営業活動によるキャッシュ・フロー」を直接法で表した場合と間接法で表した場合を比べると、以下のようになります。

| 直接法 | 間接法 |

| 営業収入 | 税引前当期純利益 |

| 商品の仕入等支出 | 減価償却費 |

| 人件費支出 | 売上債権の増加 |

| その他の営業支出 | 仕入債権の増減 |

| 法人税等支払 | |

| 営業活動によるキャッシュ・フロー ※最終的な金額は一緒 |

営業活動によるキャッシュ・フロー ※最終的な金額は一緒 |

下図は、「営業活動によるキャッシュ・フロー」を間接法で表した場合のキャッシュ・フロー計算書の一例です。

| ■キャッシュ・フロー計算書 (金額)手順 | |

|

営業活動によるキャッシュ・フロー |

|

| 税引前当期純利益 | |

| 減価償却費 | |

| 売上債権の増加 | |

| 仕入債権の増減 | |

| 法人税等支払 | |

| 営業活動によるキャッシュ・フロー | 1 |

|

投資活動によるキャッシュ・フロー |

|

| 有価証券の取得 | |

| 有価証券の売却 | |

| 固定資産の取得 | |

| 固定資産の売却 | |

| 投資活動によるキャッシュ・フロー | 2 |

|

財務活動によるキャッシュ・フロー |

|

| 借入金の増加 | |

| 借入金の返済 | |

| 財務活動によるキャッシュ・フロー | 3 |

| 現金および現金同等物の増加額 | 1+2+3=4 |

| 現金および現金同等物の期首残高 | 5 |

| 現金および現金同等物の期末残高 | 4+5 |

営業活動によるキャッシュ・フローでは、本業でどれだけ現金を得られたか、投資活動によるキャッシュ・フローでは、本業を維持するためにどれだけの現金が必要かがわかります。

財務活動によるキャッシュ・フローでは、会社の現金が不足した場合にどれだけ資金調達を行い返済できたかがわかります。

3つの指標の利用

個人事業主は青色申告で必要

個人事業主が青色申告で最大65万円の特別控除を受けるためには、確定申告の期限内に損益計算書と貸借対照表を提出する必要があります。

ただし、最大65万円の控除を受けるためには、e-Taxによる申告か電子帳簿保存が必要です。

不動産所得又は事業所得を生ずべき事業を営んでいる青色申告者で、これらの所得に係る取引を正規の簿記の原則、(一般的には複式簿記)により記帳し、その記帳に基づいて作成した貸借対照表及び損益計算書を確定申告書に添付して法定申告期限内に提出している場合には、原則としてこれらの所得を通じて最高55万円(令和元年以前は最高65万円)を控除することとされています。

損益計算書と貸借対照表の関連性

貸借対照表と損益計算書は、一見するとまったく別の書類のように見えますが、実は貸借対照表の「利益剰余金」と損益計算書の「当期純利益」でつながっています。

損益計算書で計算される1年間の利益「当期純利益」は、一定の割合で株主に分配されます。

そして、残った利益は「当期末処分利益」と呼ばれ、蓄積されていきます。それが、貸借対照表の「利益剰余金(その他利益剰余金)」となるのです。

最終的に出た会社に残る利益が、利益余剰金として会社に積み立てられていくということになります。

貸借対照表が「ある時点」での企業の財務状況を示しているのに対し、損益計算書は「一定期間」の企業の業績を示しています。

会社のお金は、売上や経費等で日々変動します。売上があると資産が増え、借入金が増えると負債が増えるため、貸借対照表もこれに合わせて変動します。

3つの決算書の関係

貸借対照表と損益計算書に加え、キャッシュフロー計算書に記載される数字は互いに連動し、会社の経営状態を表しています。

- 貸借対照表は会社がどこから営業活動に必要な資金を調達し、何に使っているかを示しています。

- 損益計算書は会社が1年間でどのくらい儲けたかを表しています。

- キャッシュフロー計算書ではどのような原因でお金が増えたか減ったかを示しています。

3つの決算書は「損益計算書がよくなると貸借対照表もよくなります。キャッシュフロー計算書がよくなれば、さらに貸借対照表がよくなります…」という関係になっています。

ここで会社の経営状態を判断するためにはそれぞれの決算書で指標となる比率を1つずつ、つまり3つの比率をチェックすればよいのです。そしてこれらの指標は5つの項目で努力すれば全て改善されます。

財務三表から分かること

財務諸表のうち中心となるのが、貸借対照表・損益計算書・キャッシュ・フロー計算書の「財務三表」です。

この財務三表の数値を組み合わせることで、会社の収益性や生産性、安全性、成長性などの分析を行うことができます。

(1)収益性分析

収益性分析とは、会社がどの程度儲ける力をもっているかを分析する方法です。

収益性が高ければ高いほど利益を生み出す力が強いということになりますので、投資家からお金を集めやすいというメリットもあります。

売上高営業利益率

売上高営業利益率は、収益性分析のなかで、もっともよく使われる指標で、売上高に対する営業利益の比率を見る指標です。

売上高営業利益率(%)=営業利益÷売上高×100

売上高営業利益率を見ることで、本業で効率よく稼げているかどうかを判断することができます。

売上高営業利益率が高ければ収益性がよい、つまり企業の商品やサービス、販売活動などの営業活動が総合的に高いということになります。

売上高総利益率

売上高総利益率は、売上高に対する売上総利益の比率で、売上高営業利益率とともに企業の収益性をはかる指標として用いられます。

売上高総利益率(%)=売上総利益÷売上高×100

売上高総利益率は、「粗利率」とも呼ばれ、売上高総利益率が高いほど、企業やサービスそのものの競争力、製造効率などが高いと判断することができます。

総資本回転率

総資本回転率は、総資本に対する売上高の比率であり、会社の資源を有効に利用できているかを見る指標です。

総資本回転率=売上高÷総資本

総資本回転率が高いほど総資本が効率よく使用されていることを示します。ただし総資本回転率は、売上高の計上方法によって大きく異なることがありますので、注意が必要です。

なお、分子は1年間を通して獲得した売上高を用いて計算するので、原則として分母も1年間の平均的な総資本の金額を用いる必要があります。したがって、総資本回転率の分母には、一般的には期首の総資本と期末の総資本の平均値が用いられます。

(2)生産性分析

生産性とは、企業の生み出した付加価値を分析するための指標です。ヒト、モノ、カネ、情報といった経営資源が効率よく働いているかを判断することができます。

労働生産性

労働生産性とは、従業員が平均してどれだけ会社に貢献しているかを見る指標です。少ない人件費でより多くの利益を計上できる会社は「生産性が高い」つまり「人のエネルギーが効率よくつかわれている」ということになります。

付加価値=売上-外部購入費用

労働生産性=付加価値÷従業員数

付加価値とは、売上高から材料費や外注費を差し引いた金額です。

労働生産性を上げるためには、1人当たりの売上高を上げることがもっとも効果的ですが、人による手作業より機械を導入することで効率がアップすることもあります。

労働分配率

労働分配率とは、付加価値が労働者にどの程度配分されているのかを見る指標です。

労働分配率=人件費÷付加価値×100

労働分配率が高いと人件費が高い、つまり労働集約型と考えられ、逆に低いと人件費が低い、つまり資本集約型ということになります。

(3)安全性分析

安全性分析とは、簡単にいうと支払い能力のことです。

安全性は、貸借対照表の流動資産や流動負債、純資産などの比率から判断します。

流動比率

流動比率は、貸借対照表の流動資産を流動負債で割ったもので、会社の短期的な支払い能力を見る指標です。流動比率は、一般的には200%を超えていれば問題ないといわれています。

流動比率=流動資産÷流動負債×100

流動比率は、この「すぐに現金化できる資産(流動資産)」と「すぐに支払わなければならない資産(流動負債)」の割合を見る指標となります。当然「現金とすぐに現金化できる資産」の金額が、「すぐに支払わなければならない負債」より多い方がよいということになります。

当座比率

当座比率は、前述した流動比率と同じくその会社の支払い能力を見るための指標ですが、当座比率はさらに現金に近い資産のみで、すぐに支払わなければならない負債を判断します。

ちなみに当座資産とは、貸借対照表のなかの現金、預金、受取手形、売掛金、有価証券のことを指します。

当座比率=当座資産÷流動負債×100

流動比率より厳しく支払い能力を判断したい時に使う指標です。当座比率は、一般的に100%を超えれば支払い能力として問題ないといわれています。

自己資本比率

自己資本比率とは、会社として借金が多すぎないかを見る指標です。

純資産の金額が大きいほど、自己資本比率が高くなります。

自己資本比率=純資産÷総資本×100

己資本比率が高いということは、多くの資金を借入金以外の方法で調達しているということですから、倒産しにくいということがいえます。一方、会社を経営するうえでは借金は必要不可欠ともいえます。したがって、自己資本比率はバランスが重要ということになります。

(4)成長性分析

成長性とは、これまで会社が成長してきているか、そしてこれからの成長していくことができるかどうかを見る分析方法です。

売上高伸び率

前期の損益計算書と比較して当期にどれだけ売上高が増加(減少)したのかを判断するための指標です。

売上高伸び率(%)=(当期売上高-前期売上高)÷前期売上高×100

売上高伸び率は、売上高が成長しているかを見ることができる指標ですが、売上高だけ伸びていても営業利益が延びていないのでは、販売費及び一般管理費などの費用を回収できていないことになります。そこで、「売上高総利益(当期)÷売上総利益(前期)×100」や、「営業利益(当期)÷営業利益(前期)×100」、「経常利益(当期)÷経常利益(前期)×100」などを計算して、バランスよく会社が成長しているのかを見ることが大切です。

売上高研究開発費率

売上高研究開発費率は、売上高に占める研究開発費の割合です。

売上高研究開発費率=研究開発費÷売上高×100

売上高研究開発費率を、業界平均や過去の値と比較することで、その会社の今後の成長性を予想することができます。

2019年の売上高研究開発費比率は、全業種の平均が4.14%となっており、産業別では、製造業(5.08%)で特に高い数値となっています。

参照:経済産業省「2020年企業活動基本調査確報-2019年度実績」

まとめ

損益計算書(PL)と貸借対照表(BS)のデータを分析することで、会社の経営状態を把握することができます。

また、この2つの財務諸表は密接な関係にあり、正しく作成することで会社の財務分析の精度も向上します。

日々の会計処理を正しく行い、「損益計算書」と「貸借対照表」を正確に作成するようにしましょう。

なお、以下の記事では、税理士の紹介をしていますので、是非ともご参照下さい。

コメント