贈与に対して贈与税を申告しなかった場合や申告していても低い金額で申請していた場合にはどのようになるのでしょうか?

何かペナルティが発生するのでしょうか?

贈与税を支払っていないことに気づき、後から支払うことは可能なのでしょうか?

贈与が発生した場合には、速やかに申告することをお勧めします。贈与の事実を隠蔽しようとしたり、引き伸ばしにしたりしていると、高額なペナルティを請求されることになってしまいます。

今回は贈与税を支払わないとどの様なペナルティがあるのかについて詳しく解説してみたいと思います。

贈与税に対するペナルティとは

贈与税がかかるなんて思いもしなかった人や申告・納税をし忘れて焦っている人もいるかもしれません。

贈与税の申告漏れが税務署に指摘された場合のペナルティについて詳しくご説明します。

尚、申告漏れに気づいた方は、速やかに申告することをお勧めします。贈与の事実を隠蔽しようとしたり、引き伸ばしにしたりしていると、高額なペナルティを払う可能性も高くなります。

贈与税の申告が漏れている場合のペナルティについてよく理解をし、すぐに申告をしましょう。

贈与税の申告漏れに対する4つのペナルティ

贈与税の申告漏れに対するペナルティには4つの種類があります。 それぞれのペナルティを簡単にご説明します。

無申告加算税

無申告加算税は、「そもそも申告することを忘れていた」という場合に課されるものです。

| 状況 | 税率 |

| 自主申告した場合 | 5% |

| 税務署から調査の通知が来て更正があると知らされる前に申告した場合 | 10% |

| 税務署の指摘で申告した場合で納税額のうち50万円を超える部分 | 15% |

自主的に申告した場合には無申告加算税は5%で済みますが、税務署の指摘後の場合には10%、50万円を超える納税額の部分には15%の税率が設定されています。

過少申告加算税

過少申告加算税は、「申告はしていたがその額が少なかった」という場合に課されるものです。

| 状況 | 税率 |

| 自主申告した場合 | ー |

| 税務署から調査の通知が来て更正があると知らされる前に申告した場合 | 10% |

| 税務署の指摘で申告した場合で追加の税額が「期限内申告税額」または「50万円」のいずれか多い金額を超える部分 | 15% |

自主的に申告した場合には過少申告加算税がかからないのに対し、税務署の指摘を受けて申告した場合には10%、一定額以上には15%の税率が設定されています。

重加算税

重加算税は税金を払いたくないからと意図的に申告しなかった場合に課されます。 ペナルティの中で最も重いもので、上記の無申告加算税・過少申告加算税の代わりに課されます。

| 状況 | 税率 |

| 無申告の場合 | 40% |

| 過少申告の場合 | 35% |

(注)重加算税を課されるのが初めてでは無い場合はさらに税率が高くなる可能性があります。

税率がかなり高いことがお分かりいただけるかと思います。 意図的に隠蔽したと判断されないためにも、申告漏れに気が付いたら速やかに申告しましょう。

延滞税

延滞税は、納税が遅れたことに対して課されるものです。 上記の①②③に加え必ず払うことになります。

| 状況 | 税率 |

| 納付期限の翌日から2ヶ月以内 | 2.6%※ |

| 納付期限の翌日から2ヶ月超 | 8.9%※ |

※平成30年申告の場合

納付期限から2ヶ月が過ぎているかどうかで税率が変わります。

この納付期限は、本来の贈与税申告の期限である贈与の翌年3/15を過ぎて申告する「期限後申告」と、税額が少ないことがわかったときに申告する「修正申告」の場合には申告書を提出した日になります。 期限内申告書の期限から2ヶ月をカウントするわけではありませんのでご注意ください。

申告漏れに気が付いたら速やかに申告を

上記のように、贈与税のペナルティは状況によって何が課されるかが変わります。

いつ申告・納税をするのか、自主的に申告をするのか税務署に指摘されて初めて申告をするのかでも大きく税額が変わってきます。

時効前に申告漏れに気が付いた方はすぐに申告をしましょう。

税務署にバレるのではないかと日々不安に感じながら過ごすのなんて嫌ですよね。

納税は国民の義務です。

せっかく贈与でもらった財産ですから、きちんと税金を納めて気持ちの良い状態で使っていきましょう。

贈与税を申告しなかった場合に時効はあるの?

贈与税の支払いには時効があります。

贈与税の時効は原則6年、脱税目的で贈与を隠すなど故意に申告しなかった場合には7年に延長されます。

贈与の事実があった場合には上記の期間で時効が成立しますが、そもそも贈与ではないとされてしまった場合には当然時効もありません。

贈与は財産をあげる、もらうというお互いの意思が無いと成立しません。

例えば、親が子名義の預金口座に勝手に貯金をしていた場合にはもらう側の意思がありませんから贈与ではありません。親側が贈与のつもりであったとしても贈与の事実はありませんから、時効も無いということになります。

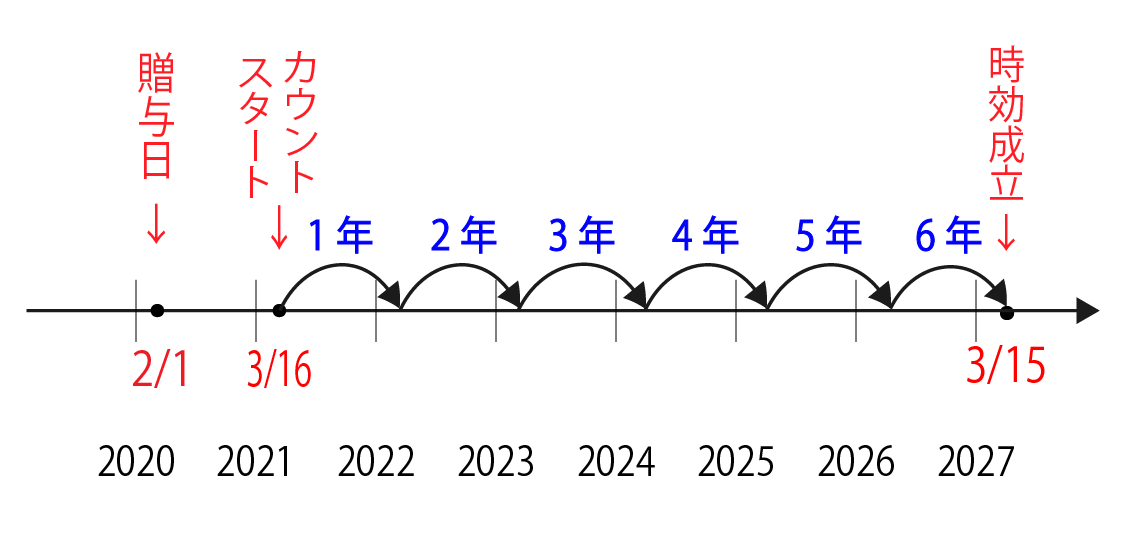

贈与税の時効は贈与の翌年の3月16日からカウント

贈与税の時効までの年数ですが、贈与税の申告期限の翌日である贈与があった翌年の3月16日からカウントが開始されます。

贈与税の申告期限は贈与のあった翌年の3月15日までです。その翌日の3月16日を起算日として時効までのカウントが始まります。

例えば、2020年2月1日に贈与があった場合の贈与税の申告期限は2021年3月15日です。 贈与税の時効は2021年3月16日からカウントし、6年後の2027年3月15日に時効が成立します。

贈与と認められなければ贈与税の時効は成立しない

贈与税の時効について説明してきましたが、贈与だと思い込んでいるご自身の行動が本当に贈与なのか、注意が必要です。

贈与だと思い込んでいても、贈与でないと税務署に判断されてしまうケースがあります。この場合に問題になってくるのが、財産をあげたと思っていた人が亡くなったときです。

贈与が成立していなかったということで時効はもちろんありませんし、人にあげたと思っていた財産は亡くなった人のものとして相続税の対象になります。

では、具体的にどういったケースが問題になってくるかというと、『名義預金』とみなされる財産がある場合です。

名義預金とは、口座の名義人と実際にその預金を管理・所有していた人が違う預金のことです。

よくあるのが、子や孫名義で祖父母が積み立てているケースや、所得が無いはずの専業主婦が夫の収入を自分名義の口座で管理しているケースです。

通帳の表には名義人の名前が書いてあるわけですが、実際にお金を出した人が亡くなった場合に本来はその亡くなった人の財産であるとして相続税の対象になります。

相続人が「あれは贈与だった」と後から言い張ったところで、税務署に「それは贈与ではありません。名義預金です。」と言われてしまったら相続税を払う必要があります。

贈与でないものに贈与税の時効はありませんから、名義預金への積み立てが10年、20年前であろうがそれを理由に税金逃れをすることはできません。将来相続税が課税される可能性があることに要注意です。

不動産の贈与の時効は登記をした時からカウントされる

不動産の贈与を受けたときは、所有権移転登記という登記の変更をすることになります。 この登記は必ずしなければいけないものではありませんが、登記をしておかないと不動産の持ち主であるということを第三者に主張できません。

この場合の登記では、登記の理由の欄に「贈与」と記載します。 法務局が管理する不動産の登記情報は、同じ国の機関である税務署にも共有されます。

「贈与」と記載のある所有権移転登記があったにもかかわらず翌年に贈与税の申告がされていなければ、税務署が指摘することになります。

では、贈与税を払いたくないがために所有権移転登記をせず、贈与税の時効が成立した後に登記をした場合はどうなるのでしょうか。

過去の裁判で、登記をした時を贈与があった時であるとして時効の成立が認められなかった事例があります。 結果、このケースでは贈与税が課税されています。

このように、贈与のタイミングの判断によって時効の成立する時期も変わってきてしまいます。贈与税を申告し忘れていたことに気が付いたらすぐに専門家に相談しましょう。

借金の時効を援用したら所得税がかかる

借金等の債務の時効は5年~10年ですが、債権者に時効の援用をすることで返済義務が無くなります。時効の援用とは、「時効なので借金の返済を放棄します」と相手方に主張することです。

時効によって債務が消滅したときには、贈与税ではなく所得税がかかります。

例えば、家族間で借金があったとして、貸した側が「そのお金はもう返さなくていいからあげる」ということになったとします。一見贈与に見えるこのやり取りですが、債務の消滅は所得税の対象です。

所得税の時効は7年ですから、贈与税と勘違いしている場合に時効が成立しているのか判断を誤ってしまう可能性があります。

こういったケースもご自身で判断するのではなく、専門家に相談してみましょう。

まとめ

ここまで贈与税の申告漏れに対するペナルティと時効についてご説明してきましたが、時効期間前に申告漏れが発生すると、非常に思いペナルティが課されてしまいます。

特に、時効までの期間が短い状態で申告漏れなどに気づくと、隠蔽してしまいたくなるかもしれませんが、この様な行為はより重い税金を課されてしまいます。

税務署は馬鹿ではありませんから、申告漏れや過小評価は必ず発覚すると思って間違い無いです。

また、そもそもきちんと贈与が成立していないと贈与税の時効という話にもなりませんから、後から相続税が課される可能性があります。

贈与税を誤魔化す様なことをしないで、以下の記事に示す様な節税を検討してみてはいかがでしょうか?

申告漏れに気づいた場合には、速やかに申告する様にしましょう。

また、きちんと贈与が成立しているのか判断に困った場合には、、税理士に相談するのが良いでしょう。

以下の記事では、税務調査に詳しい税理士を紹介していますので、是非参考にして下さい。

コメント