子供や孫が学校を卒業して社会に出ていく時、親としては心配ですよね。

子供は社会に出て、社会の荒波に揉まれながら成長していくものです。

子供はそんな中で恋をし恋愛を積み重ねることにより、一生の伴侶を探し求めるものです。

そして、結婚、子供が生まれる訳ですが、親としては、そんな子供を少しでも手助けしてあげたいと思うものです。

手助けと言っても、「恋愛」の手助けはできませんから、「お金」の手助けとなる訳です。

子供が結婚した時、孫が生まれた時は自分のことの様に嬉しいものなので、子供や孫に「お金」を支援して少しでも助けてあげたいものです。

そんな時に、「資金の援助」の援助をすると贈与となるため、受け取った子供や孫は贈与税を支払わなければならなくなります。

折角、子供を助ける為に渡した資金を全額使って貰えないのです。そんな時に利用できるのが、今回ご説明する「結婚・子育て資金贈与」の特例です。

それでは、詳しく見ていきましょう。

「結婚・子育て資金贈与」の特例とは

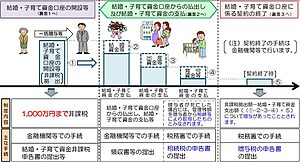

「結婚・子育て資金贈与」の特例とは、正式名称が「直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」の特例です。(令和7年3月31日まで)利用することが可能です。

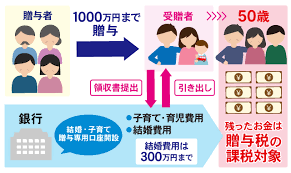

18歳以上50歳未満の者が、結婚・子育て資金に充てるため、金融機関などとの一定の契約に基づき、受贈者の直系尊属(祖父母や両親)から一定の条件を満たした一括贈与を受けた場合、信託受益権または金銭などの価額のうち、子育て資金のうち最大1,000万円までの価額の贈与税が非課税、結婚資金は最大300万円までの贈与税が非課税となります。金融機関などの営業所などを経由して結婚·子育て資金非課税申告書を提出することによって非課税となる制度です。

なお、本制度は「生前贈与加算」(持ち戻し)の対象外となります。

つまり、結婚・子育て資金贈与とは、子供や孫に対して

- 子育て費用については1,000万円

- 結婚費用については300万円

まで非課税で贈与できる制度です。

孫が小さい場合は、子に結婚子育て資金を贈与することで特例として1000万円の課税価格控除を得られます。子育て資金贈与は妊娠から未就学段階あたりが条件となります。

さらに、孫が結婚するという場合はお孫さんに対して「結婚・子育て資金贈与」をしても同様に特例が適用されます。

もう孫が大きくなって子育て資金贈与の特例が使えないなら教育資金一括贈与についての特例を用いて贈与税を減らすことを検討して下さい。

「教育資金一括贈与についての特例」に対する詳細は、以下の記事で説明しています。

当然ながら、結婚子育て資金の一括贈与の適用を受けた金額については、結婚や子育てにかかる費用に使用しなければなりませんので、認められている費目以外に使用した場合は、贈与税が課税されます。

また、領収書を紛失したなどで提出できない場合にも非課税扱いになりません。

「結婚・子育て資金贈与」の内容

- 父母や祖父母から、18歳以上50歳未満の子や孫への結婚・子育て資金の一括贈与は1,000万円まで非課税になる

- 結婚資金+子育て資金としては1,000万円まで非課税だが、結婚資金のみの非課税枠は300万円までに限られる

- 現金をそのまま贈与するのではなく、子や孫の名義で信託銀行などの金融機関に口座を開設し、そこに入金する

- 子や孫は、結婚費用や子育て費用を一旦自分で支払い、その領収書を金融機関に提出すると同額を引き出すことができる

- 贈与した父母や祖父母が亡くなった時点で、贈与額を使い切らずにまだ残っていた場合は、その残額に対して贈与税が課せられる

- 暦年贈与の非課税枠110万円と併用できる

- 贈与される人の、贈与を受けた年の合計所得金額が1,000万円を超える場合は利用できない

「結婚・子育て資金贈与」の適用条件

「結婚・子育て資金贈与」の特例は「贈与者が直系尊属であること」しか条件になっていません。つまり孫の結婚式や出産、保育の費用を出してあげることにも1000万円の非課税枠が使えるわけです。

このため、叔父や叔母から甥や姪などに対する贈与、兄弟間での贈与などには適用されません。

贈与する父母や祖父母が死亡したときに使い残しがあれば、そのぶんは相続財産に加算されます。

※孫やひ孫に対して贈与された財産の残額に対しては相続税が2割加算されます。

「結婚・子育て資金贈与」として認められる費用

この場合、結婚資金や子育て資金として認められるのは、以下の費用です。

結婚に際して支払う金銭(最大300万円まで)

- 挙式費用や婚礼衣装代など婚礼費用(婚姻の日の1年前の日以後に支払われるもの)

- 家賃、敷金などの新居費用、転居費用(一定の期間内に支払われるもの)

また、以下の様な費用については「結婚・子育て資金」とは認められていません。

- 結婚情報サービスの利用料

- 結納式の費用

- 婚約指輪・結婚指輪の購入費

- 新婚旅行の費用

- 新居の光熱費

- 新居の家具・家電などの購入費

- など)

子育て(妊娠、出産および育児)に要する金銭(最大1,000万円まで)

- 不妊治療・妊婦健診に要する費用

- 分べん費等・産後ケアに要する費用

- 子供の医療費、幼稚園・保育所などの保育料(ベビーシッター代を含む)

- 一定の認可外保育施設へ支払う保育料

なお、この1,000万円の中には、「結婚に際して支払う金銭」も含まれます。

また、以下の様な費用については「結婚・子育て資金」とは認められていません。

- ベビー用品や子ども用品

- ミルク、紙おむつ代

- など

この様な、生活費として必要な物の購入費用については、「結婚・子育て資金」の特例を考えるより、都度贈与(年間110万円まで非課税)で援助してあげるのがオススメです。

「結婚・子育て資金贈与」が使い切れなかった場合

結婚子育て資金の援助であれば1000万円まで非課税で贈与ができますが、贈与を受けた方が結婚子育て資金として使い切る前に贈与をした方が亡くなった場合は、使い切れなかった金額に対して相続税が課税されます。

例えば1000万円贈与をして、結婚子育て資金として100万円を使用した時点で相続が発生した場合、残りの900万円に対して相続税が発生します。

注意点

結婚・子育て資金贈与を行う際は下記の3つに注意しましょう。

- 金融機関で手続きが必要

- 50歳時の残高はその年の贈与税の課税対象になる

- 50歳満了時までに贈与者が亡くなった場合、残高は相続税の課税対象になる(相続税の2割加算はない)

まとめ

この制度は、「教育資金一括贈与」の制度と似ているため、勘違いされる方も多いのですが、

- 贈与したい子供や孫が結婚準備をして結婚するまでは、「結婚・子育て資金贈与」

- 贈与したい子供や孫が小学校に入学するまでは、「結婚・子育て資金贈与」

- 贈与したい子供や孫が小学校以降30歳までは、「教育資金一括贈与」

と覚えて下さい。

なお、上記の制度には、生前贈与加算(7年間の持ち戻し)が適用されません。

また、上記の制度と併用可能な、年間110万円までの控除が可能な「生前贈与」という制度を使用する方法もありますので、賢く、生前贈与を行いましょう。

なお、以下の記事では、相続や贈与に詳しい税理士を紹介していますので、参考にして下さい。

コメント