子供や孫が住宅を取得すると聞いて、「少しでも支援してあげたい」と思うのは親の心情ではないでしょうか?

通常の方は、家を持つというのは大変なことで、結婚と同じく「一生に一度の大決断」とも言われます。

家の値段は決して安いものではなく、何十年も働いてやっとローンの支払いが終わるという非常に厳しいものです。

子供や孫が住宅を取得するというのであれば、親としては少しでも協力してあげたいですよね。

そんな方のために、「住宅取得等資金贈与」の特例という制度が存在します。

この制度は本当にお得なのでしょうか?

今回は、「住宅取得等資金贈与」の特例についてメリット・デメリットを含め詳細に解説していきます。

「住宅取得等資金贈与」の特例とは?

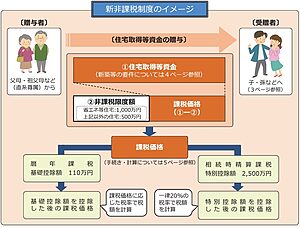

「住宅取得等資金贈与」は、正式名称を「住宅取得等資金に係る贈与税の非課税特例」といい、住宅取得を支援するために提供している制度のことです。

通常、1年間あたり110万を超える生前贈与には贈与税が課税されます。しかし、父母や祖父母などの直系尊属から、子供が住宅の新築・取得・増改築のための資金援助であれば、年間110万円に加えて最大1000万円まで贈与しても贈与税が課税されない特例です。(令和5年12月31日までの贈与が対象になります)。

この制度は、住宅の種類ごとに非課税となる金額が異なるほか、制度を利用できる条件も細かく設定されています。

なお、既に住宅用家屋を購入して住宅ローンを組んでいる途中の資金援助にはこの特例は使えません。

| 対策方法 | 18歳以上の子や孫へ住宅取得資金を贈与 |

| 効果 | 住宅資金の援助をする場合一定額まで非課税 |

| その他 | 住宅取得資金贈与は暦年贈与の基礎控除110万円か相続時精算課税制度の特別控除2,500万円との併用も可能です。 |

贈与税非課税限度額

贈与税非課税限度額は、贈与を受けた者ごとに

- 【省エネ等住宅(省エネや耐震、バリアフリー住宅)】 1,000万円

- 【上記以外の一般住宅】 500万円

の住宅取得等資金の贈与が非課税となります。

(注1) 既に非課税の特例の適用を受けて贈与税が非課税となった金額がある場合には、その金額を控除した残額が非課税限度額となります(一定の場合を除きます。)。

(注2) 「省エネ等住宅」とは、次の①から③の省エネ等基準のいずれかに適合する住宅用の家屋であることにつき、住宅性能証明書など一定の書類を贈与税の申告書に添付することにより証明されたものをいいます。

- ① 断熱等性能等級4以上または一次エネルギー消費量等級4以上であること。

- ② 耐震等級(構造躯体の倒壊等防止)2以上または免震建築物であること。

- ③ 高齢者等配慮対策等級(専用部分)3以上であること。

受ける人の要件

住宅取得資金贈与を受ける人(受贈者)に関わる条件として、18歳以上であることがまず挙げられます。成人していないと、住宅取得資金贈与の特例は受けられないということです。

また住宅取得資金贈与を行う贈与者は、父母や祖父母などの直系尊属でないといけないという点も注意が必要です。

- 直系尊属(親や祖父母)から直系卑属(子や孫)への贈与である

- 贈与を受ける人が、贈与を受けた年の1月1日に18歳以上であること

贈与を受けた日でないことを注意が必要です。 - 贈与を受けた年の合計所得金額が2,000万円以下(床面積が40㎡以上50㎡未満の住宅の場合には、1,000万円以下)であること(なお、申告分離課税の所得は含まれます。)

源泉分離課税の所得は含まれませんが、確定申告をした場合は所得に含まれます。 - 贈与を受けた時に、日本に住所があること

- 自分の配偶者や親族など近しい関係の人から住宅を購入したり、建築を請け負ってもらったりしていないこと

- 過去に「住宅取得等資金の非課税」の適用を受けたことがないこと。

このため、贈与者の推定相続人でなくとも、直系卑属への贈与であれば適用が可能です。

例えば、住宅資金の非課税制度は、ひ孫への贈与なども対象となります。

しかし相続時精算課税制度は、「受贈者は贈与を受けた年の1月1日において18歳以上の者のうち、贈与者の直系卑属(子や孫など)である推定相続人または孫」、であることが要件なので、適用できないので注意が必要です。

対象になる住宅のおもな要件

| 住宅に関する要件 |

※増改築(リフォーム)にも利用可能 など なお、床面積は、建物が共有である場合においても、建物全体の床面積で判定します。 |

| 居住時期に関する要件 |

「新築」の場合には、3月15日時点で屋根があれば適用が出来ます。 |

| 住宅ローンに対する要件 | 住宅資金の贈与を受けた場合には、所得税の住宅ローン控除の対象となる金額は、「家屋等の取得費ー贈与を受け非課税となった金額」が上限となります。 また、既に契約されている住宅ローンの返済に充てるための贈与は、住宅資金の非課税制度の対象となりません。 |

対象になる住宅のおもな要件

住宅取得等資金の贈与税の特例を受けるためには書類の添付が必要です。この特例を利用する場合、贈与された年の翌年2月1日から3月15日までの間に贈与税の申告書を提出します。

住宅取得等資金贈与の非課税とは?

この特例は、あくまで住宅を新たに取得するための資金援助に限定されるため、既存の住宅ローンの返済のための資金援助はこの特例の対象となりません。

基本的にはこの制度は非常に良い制度です。相続税対策にもなりますし、「生前贈与加算」の対象にもなりません。

一見お得そうに見える特例ですが、実は、この特例を使わない方が税金対策になる場合もあります。

また、非常に多くの方が同じミスにより、多額の追徴課税を税務署から言い渡されるトラブルが続出しています。

一度申告すると、後戻りはできないので、最後までお読みいただき、トラブルを回避してください。

他の非課税制度との併用

住宅取得資金贈与と併用できる非課税制度としては、毎年110万円までは贈与税が非課税になる暦年贈与制度、合計2,500万円までが非課税になる相続時精算課税制度です。

どうちらの制度を使用するかについては、事前に決定する必要があります。

以下の記事で、詳しく説明していますので参考にして下さい。

住宅取得等資金贈与のQ&A

配偶者の親から住宅取得等資金の贈与を受けた場合

| Q1 | 配偶者の親から住宅取得等資金の贈与を受けた場合でも、非課税の特例の適用は受けられますか。 |

| A1 | 自己の直系尊属から住宅取得等資金の贈与を受けた場合には非課税の特例の適用を受けられますが、配偶者の親は直系尊属には含まれませんので、質問の場合には非課税の特例の適用を受けることはできません。ただし、配偶者の親と養子縁組をしている場合は直系尊属に該当しますので、このような場合は他の要件を満たせば非課税の特例の適用を受けることができます。 |

祖父と父の両方から住宅取得等資金の贈与を受けた場合

| Q2 | 私の令和4年分の合計所得金額は1,000万円以下ですが、私が令和4年8月に取得した省エネ等住宅について、祖父と父の両方から住宅取得等資金の贈与を受けた場合には、それぞれ1,000万円まで非課税となりますか。なお、私は平成21年から令和3年までの間にこの非課税の特例を受けたことはありません。 |

| A2 | 贈与者ごとに1,000万円が非課税となるわけではありません。贈与者が複数の場合には贈与を受けた金額を合計し、そのうち1,000万円までを非課税とすることができます。 つまり、受贈者1人について1,000万円が非課税の限度額となっています。 |

父から居住用の不動産の贈与を受けた場合

| Q3 | 父から居住用の不動産の贈与を受けましたが、非課税の特例は適用できますか。 |

| A3 | 非課税の特例は居住の用に供する家屋の新築若しくは取得または増改築等の対価に充てるための金銭の贈与を受けた場合に限られていますので、不動産の贈与を受けた場合には非課税制度の対象となりません。 |

住宅ローンを返済するために金銭の贈与を受けた場合

| Q4 | 現在居住している住宅のローンを返済するために父から金銭の贈与を受けましたが、非課税の特例は適用できますか。 |

| A4 | 非課税の特例は居住の用に供する家屋の新築若しくは取得または増改築等の対価に充てるための金銭の贈与を受けた場合に限られていますので、住宅ローンを返済するための金銭の贈与を受けた場合には非課税の特例の対象となりません。 |

非課税の特例の適用を受けた住宅取得等資金の贈与者の相続財産への加算の要否

| Q5 | 住宅取得等資金の贈与者が亡くなった場合、贈与者に係る相続税を計算する際に、非課税の特例の適用を受けた住宅取得等資金は相続税の課税価格に加算するのですか。 |

| A5 | 非課税の特例の適用を受けて、贈与税の課税価格に算入されなかった金額は、相続税の課税価格に加算する必要はありません。 |

住宅取得等資金が非課税となる金額以下の場合の申告の要否

| Q6 | 贈与を受けた住宅取得等資金の金額が非課税となる金額以下の場合は全額非課税となるため、申告しなくてもいいですか。 |

| A6 | 非課税の特例の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、非課税の特例の適用を受ける旨を記載した贈与税の申告書に計算明細書、戸籍の謄本、新築や取得の契約書の写しなど一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

(注) 社会保障・税番号制度(マイナンバー制度〉が導入されたことに伴い、個人番号を記載した各種申告書、申請書、届出書等を提出する際には、個人番号カード等の一定の本人確認書類の提示または写しの添付が必要になります。 |

贈与税が0円でも必ず申告が必要

この特例は、非課税額の範囲内だったとしても、申告期限までに必ず贈与税の申告をしなければなりません。

もし申告しなかった場合には特例を受けることはできません。

贈与税の申告をしていないことが税務署の調査官に知られたら、無申告加算税と延滞税というペナルティの税金が課されます。

贈与税のペナルティの詳細については、以下の記事で説明しています。

なお、申告期限に1日でも遅れたら絶対に非課税にしてくれません。

小規模宅地等の特例の条件に該当しなくなる

この制度を使用して子供に住宅を持たせると、将来、「小規模宅地等の特例」を使用できなくなり、将来の相続税が跳ね上がるリスクあります。

この小規模宅地等の特例を使うには、「自宅を相続する人が、配偶者もしくは亡くなった人と同居をしていた親族であること」又は、『亡くなった人と別居していて、かつ、3年以上借家に住んでいる親族』が受けることができます。

子供に住宅を持たせず、あえて賃貸暮らしを継続させることで、「小規模宅地等の特例」を使用させることができます。

まとめ

住宅取得等資金の贈与税の非課税制度は、基本的にはとても良い制度です。どんどん使っていただくことをお勧めします。

ただ、注意点としては、納税がなくても翌年3月15日までに必ず申告することです。

なお、この制度を使えば一定額まで非課税となりますが、通常の1年間あたり110万円までの非課税枠を併用することも可能です。

110万まで非課税と聞くと、非課税の範囲内で贈与するのがお得そうに見えますが、実は将来的に相続税が課税される人にとっては、贈与税を払ってでも、多くの財産を生前贈与した方が、最終的には得をします。

住宅取得等資金を使用する場合には、相続に詳しい税理士を選ぶべきです。

以下の記事では、相続に詳しい税理士を紹介していますので是非とも参考にして下さい。

コメント