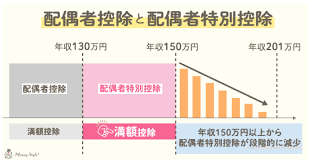

配偶者特別控除を適用するとき、配偶者のパート年収(パートの給与収入)が150万円までなら満額控除が受けられます。

この「150万円の壁」以外にも「103万円」の壁や「201万円の壁」が存在し、かかる税金も変動するので注意が必要です。

当記事では、配偶者特別控除と年収103万・150万・201万の壁について説明します。

配偶者控除とは

配偶者に48万円(令和元年分以前は38万円)を超える所得があるため配偶者控除の適用が受けられないときでも、配偶者の所得金額に応じて、一定の金額の所得控除が受けられる場合があります。これを配偶者特別控除といいます。

なお、配偶者特別控除は夫婦の間で互いに受けることはできません。

控除を申請する場合、サラリーマンの場合は年末調整のときに「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」を勤め先に提出しましょう。確定申告は不要です。

一方個人事業主(フリーランス)の場合は確定申告のときに申請します。

確定申告書に配偶者控除を適用する旨を記載して提出しましょう。以下ではさらに配偶者控除の概要を解説します。

配偶者特別控除を受けるための要件

- 控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること。

- 配偶者が、次の要件すべてに当てはまること。

・民法の規定による配偶者であること(内縁関係の人は該当しません)。

・控除を受ける人と生計を一にしていること。(生活の財源が共通していること)

・間の合計所得金額が48万円超133万円以下であること。

・その年に青色申告者の事業専従者としての給与の支払を受けていないこと

または白色申告者の事業専従者でないこと。 - 配偶者が、配偶者特別控除を適用していないこと。

- 配偶者が、給与所得者の扶養控除等申告書または従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと

(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けない場合等を除きます。)。

- 配偶者が、公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと

(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けない場合等を除きます。)。

注意事項

平成28年分より、非居住者である配偶者について配偶者特別控除を受ける際には、以下の書類を提出または提示しなければなりません。

- 控除を受ける人の配偶者であることが確認できる書類(戸籍の附票の写しその他の国または地方公共団体が発行した書類およびその国外居住配偶者の旅券の写し等)

- 控除を受ける人が配偶者の生活費等に充てるための支払を行ったことが確認できる書類(送金依頼書、クレジットカード利用明細書等)

配偶者特別控除の金額

配偶者控除の金額は、配偶者を養っている納税者の合計所得金額によって変わります。夫がサラリーマンで妻が専業主婦の場合だと、夫の所得額を基準に決まります。

控除額は、控除を受ける納税者本人のその年における合計所得金額および配偶者の合計所得金額に応じて次の表のようになります。

もし配偶者の年齢がその年の12月31日時点で70歳以上の場合は、「老人控除対象配偶者」としてより大きい金額を控除可能です。具体的な控除額をみていきます。

| 控除を受ける納税者本人の合計所得金額 | ||||

| 900万円以下 | 900万円超 950万円以下 |

950万円超 1,000万円以下 |

||

| 配 偶 者 の 合 計 所 得 金 額 |

48万円超 95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超 100万円以下 | 36万円 | 24万円 | 12万円 | |

| 100万円超 105万円以下 | 31万円 | 21万円 | 11万円 | |

| 105万円超 110万円以下 | 26万円 | 18万円 | 9万円 | |

| 110万円超 115万円以下 | 21万円 | 14万円 | 7万円 | |

| 115万円超 120万円以下 | 16万円 | 11万円 | 6万円 | |

| 120万円超 125万円以下 | 11万円 | 8万円 | 4万円 | |

| 125万円超 130万円以下 | 6万円 | 4万円 | 2万円 | |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 | |

配偶者控除に対する年収の壁

年収103万の壁

年収103万円(給与収入103万円)の壁とは、パートやアルバイトで働いている配偶者に所得税がかかるかどうかの線引を表します。

基礎控除48万円+配偶者特別控除55万円=103万円が根拠です。

年収103万円以内であれば、この2つの控除のおかげで課税所得額が0円になるため、所得税が非課税になります。

かつて年収103万円は配偶者控除を受けられるか否かの基準も含んでいました。しかし、2018年以降は配偶者特別控除の範囲が広がったことで、103万円を超えても控除を適用できます。

また、パートでよほど高収入を得ない限りはかかる所得税も少ないため、年収103万円の壁はなくなってきたといえるでしょう。

年収150万の壁

年収150万円の壁(給与収入150万円の壁)とは、配偶者特別控除が満額の38万円受けられるかどうかの線引です。「配偶者特別控除の満額38万円で控除できる配偶者の所得上限額95万円」+「給与所得控除55万円」=150万円が根拠です。

ただし、納税者本人の合計所得額が900万円を超えると、26万円、13万円と下がります。

| 配偶者の合計所得額 | 控除を受ける納税者本人の合計所得金額 | ||

| 900万円以下 | 900万円超 950万円以下 |

950万円超 1,000万円以下 |

|

| 48万円超~ 95万円以下 |

38万円 | 26万円 | 13万円 |

年収201万の壁

年収201万円(給与収入201万円)の壁とは、配偶者特別控除が適用できるか否かの線引を表します。「配偶者特別控除が適用できる配偶者の所得上限額133万円」+「給与収入201万円時点の給与控除額68万3,000円(※)」が根拠です。

| 配偶者の合計所得額 | 控除を受ける納税者本人の合計所得金額 | ||

| 900万円以下 | 900万円超 950万円以下 |

950万円超 1,000万円以下 |

|

| 130万円超~ 133万円以下 |

3万円 | 2万円 | 1万円 |

| 133万円超 | 0円 | 0円 | 0円 |

※給与年収201万円時点での給与所得控除は201万円×30%+8万円で計算

年収と税金の関係

パートやそのほかの仕事で収入を得ている配偶者は、一定の年収を超えると税金や社会保険料を支払う必要があります。働いて収入を得たい場合は、配偶者控除・配偶者特別控除の控除額が減ることや、適用外による手取り額減以外にも、税金や社会保険料の支出について気をつけておきましょう。

ここでは年収100万円、年収103万円、年収130万円でかかるそれぞれの税金や社会保険料について解説します。

100万円を超えると?

配偶者の年収100万円を超えると住民税がかかる可能性があります。

これは給与所得控除を差し引いた所得が非課税限度額以下のときは、住民税の所得割(いわゆる一般的な住民税の金額)が課税されないという、住民税ならではの制度が関係しています。

多くの自治体の場合、非課税限度額は45万円であることが一般的です。そのため「年収100万円-給与所得控除55万円=所得45万円」までは住民税がかかりません。

もし100万円を超えて非課税限度額の45万円より所得が多くなった場合は、住民税が課税所得×10%発生します。計算方法は「(年収-給与所得控除-住民税の基礎控除43万円)×10%」です。

なお、住民税の均等割や非課税限度額に関しては、各自治体によって若干異なる場合があります。基準次第では100万円から前後する可能性もあるので、一度問い合わせてみてください。

年収103万円を超えると?

年収103万円(給与収入103万円)を超えると所得税がかかります。所得税額は「課税所得額×所得税率-所得ごとの税額控除」で計算します。例えば、年収が123万円だった場合の単純な計算例をみていきましょう。

(年収123万円-基礎控除48万円-給与所得控除55万円)×5%=所得税額1万円

上記のように、配偶者に対して1万円の納税義務が発生します。先述の住民税もかかわってくるため、パートで103万円以上の収入を得たいときは確認しておきましょう。

なお、一定以上の規模の企業になると、厚生年金や健康保険が絡む106万円の壁が存在するケースもあります。

年収130万以上になると?

年収130万円以上になると社会保険料がかかわってきます。社会保険の扶養に入る条件が「収入130万円未満」であるためです。

もし130万円以上の収入を得ると扶養から外れ、社会保険の被保険者となります。配偶者も別途で社会保険料(社会保険または国民健康保険など)を支払わなければなりません。

また1日の勤務時間や1ヶ月の勤務日数によっては、130万円未満でも社会保険の被保険者になることもあります。

配偶者特別控除は年収150万円までを意識しよう!

配偶者特別控除を満額で適用したい場合、配偶者の年収は150万円以内に抑えることで38万円控除できます。

151万円を超えると控除額が36万円以下になり、納税者本人の税負担が増えるため、結果的にパートで得た収入の手取りが減るかもしれません。パートの労働時間と収入のバランスを考えつつ、150万円を1つの基準として意識してみてください。

なお、以下の記事では、税理士の紹介をしていますので、是非ともご参照下さい。

コメント