贈与税での相続税対策としては、暦年贈与が有名ですが、実は、期間限定の特例制度を利用することにより、より節税することが可能となります。

現在利用可能な特例制度は4つあり、各々適用条件が定められています。

特例制度が適用できれば、贈与税に対する大幅な節税効果が期待できます。

今回は贈与税の節税に大幅な節税効果がある特例制度についてご紹介させて頂きます。

暦年贈与と併用可能な、贈与税を非課税にする4つの特例制度【特例贈与】

以下の非課税枠に該当する財産であった場合、持ち戻しが免除となります。

【贈与税を非課税にする4つの特例制度】

- 住宅取得等資金に係る贈与税の非課税措置

- 夫婦の間で居住用の不動産を贈与したときの配偶者控除

- 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

- 直系尊属から教育資金の一括贈与を受けた場合の非課税

尚、併用する贈与は、暦年贈与と相続時精算課税制度のどちらを使用するか相続発生ごとに選択することができます。

以下で各特例の内容を詳しく説明します。

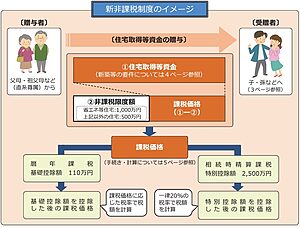

住宅取得等資金に係る贈与税の非課税特例(令和8年12月31日まで)

父母や祖父母などの直系尊属から、住宅の新築・取得・増改築のための資金の贈与を受けた場合において、その資金のうち一定の金額について、贈与税を非課税とする制度です。

直系尊属(父母や祖父母)から住宅用家屋を新築、取得、増改築などをするための資金を贈与した場合に、一定の要件を満たしたときは、一定額まで贈与税が免除されますが、既に住宅用家屋を購入して住宅ローンを組んでいる途中の資金援助はこの特例は使えません。

贈与を受けた者ごとに省エネ等住宅の場合には1,000万円まで、それ以外の住宅の場合には500万円までの住宅取得等資金の贈与が非課税となります。

(注1) 既に非課税の特例の適用を受けて贈与税が非課税となった金額がある場合には、その金額を控除した残額が非課税限度額となります(一定の場合を除きます。)。

(注2) 「省エネ等住宅」とは、次の①から③の省エネ等基準のいずれかに適合する住宅用の家屋であることにつき、住宅性能証明書など一定の書類を贈与税の申告書に添付することにより証明されたものをいいます。

- ① 断熱等性能等級4以上または一次エネルギー消費量等級4以上であること。

- ② 耐震等級(構造躯体の倒壊等防止)2以上または免震建築物であること。

- ③ 高齢者等配慮対策等級(専用部分)3以上であること。

| 対策方法 | 18歳以上の子や孫へ住宅取得資金を贈与 |

| 効果 | 住宅資金の援助をする場合一定額まで非課税 |

| その他 | 住宅取得資金贈与は暦年贈与の基礎控除110万円か相続時精算課税制度の特別控除2,500万円との併用も可能です。 |

所得要件:

贈与を受けた年の受贈者の合計所得金額が2,000万円以下

贈与税非課税限度額:

- 【省エネ等住宅(省エネや耐震、バリアフリー住宅)】 1,000万円

- 【上記以外の一般住宅】 500万円

この特例は、以下の条件を満たす場合にのみ利用できます。

- 直系尊属(親や祖父母)から直系卑属(子や孫)への贈与である

- 贈与を受ける人が、贈与を受けた年の1月1日に18歳(令和4年3月31日以前の贈与については「20歳」)以上である

- 贈与を受けた年の合計所得金額が2,000万円以下である(新築等をする住宅用の家屋の床面積が40平方メートル以上50平方メートル未満の場合は、1,000万円以下)

- 自分の配偶者や親族など近しい関係の人から住宅を購入したり、建築を請け負ってもらったりはしない

- 贈与を受けた年の翌年の3月15日までに、この資金の全額を使って住宅を新築または増改築する

- 贈与を受けた時に、日本に住所がある

- 贈与を受けた年の翌年3月15日までに、その住宅に住む、または住む見込みが確実である、住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること。

- 平成21年分から令和3年分までの贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがないこと(一定の場合を除きます。)。

- 自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではないこと、またはこれらの方との請負契約等により新築もしくは増改築等をしたものではないこと。

- 新築または取得の場合の要件は、新築または取得した住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40平方メートル以上240平方メートル以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

- 増改築等の場合の要件は、増改築等後の住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40平方メートル以上240平方メートル以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

- 増改築等に係る工事に要した費用の額が100万円以上であること。

この特例を使う上では、取得する住宅の床面積や、中古住宅の場合は建築年なども要件があり、住宅自体の特徴が非課税特例の利用対象に合致するか、事前の確認が必要です。

住宅取得等資金の贈与税の特例を受けるためには書類の添付が必要です。この特例を利用する場合、贈与された年の翌年2月1日から3月15日までの間に贈与税の申告書を提出します。

Q&A

配偶者の親から住宅取得等資金の贈与を受けた場合

| Q1 | 配偶者の親から住宅取得等資金の贈与を受けた場合でも、非課税の特例の適用は受けられますか。 |

| A1 | 自己の直系尊属から住宅取得等資金の贈与を受けた場合には非課税の特例の適用を受けられますが、配偶者の親は直系尊属には含まれませんので、質問の場合には非課税の特例の適用を受けることはできません。ただし、配偶者の親と養子縁組をしている場合は直系尊属に該当しますので、このような場合は他の要件を満たせば非課税の特例の適用を受けることができます。 |

祖父と父の両方から住宅取得等資金の贈与を受けた場合

| Q2 | 私の令和4年分の合計所得金額は1,000万円以下ですが、私が令和4年8月に取得した省エネ等住宅について、祖父と父の両方から住宅取得等資金の贈与を受けた場合には、それぞれ1,000万円まで非課税となりますか。なお、私は平成21年から令和3年までの間にこの非課税の特例を受けたことはありません。 |

| A2 | 贈与者ごとに1,000万円が非課税となるわけではありません。贈与者が複数の場合には贈与を受けた金額を合計し、そのうち1,000万円までを非課税とすることができます。 つまり、受贈者1人について1,000万円が非課税の限度額となっています。 |

父から居住用の不動産の贈与を受けた場合

| Q3 | 父から居住用の不動産の贈与を受けましたが、非課税の特例は適用できますか。 |

| A3 | 非課税の特例は居住の用に供する家屋の新築若しくは取得または増改築等の対価に充てるための金銭の贈与を受けた場合に限られていますので、不動産の贈与を受けた場合には非課税制度の対象となりません。 |

住宅ローンを返済するために金銭の贈与を受けた場合

| Q4 | 現在居住している住宅のローンを返済するために父から金銭の贈与を受けましたが、非課税の特例は適用できますか。 |

| A4 | 非課税の特例は居住の用に供する家屋の新築若しくは取得または増改築等の対価に充てるための金銭の贈与を受けた場合に限られていますので、住宅ローンを返済するための金銭の贈与を受けた場合には非課税の特例の対象となりません。 |

非課税の特例の適用を受けた住宅取得等資金の贈与者の相続財産への加算の要否

| Q5 | 住宅取得等資金の贈与者が亡くなった場合、贈与者に係る相続税を計算する際に、非課税の特例の適用を受けた住宅取得等資金は相続税の課税価格に加算するのですか。 |

| A5 | 非課税の特例の適用を受けて、贈与税の課税価格に算入されなかった金額は、相続税の課税価格に加算する必要はありません。 |

住宅取得等資金が非課税となる金額以下の場合の申告の要否

| Q6 | 贈与を受けた住宅取得等資金の金額が非課税となる金額以下の場合は全額非課税となるため、申告しなくてもいいですか。 |

| A6 | 非課税の特例の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、非課税の特例の適用を受ける旨を記載した贈与税の申告書に計算明細書、戸籍の謄本、新築や取得の契約書の写しなど一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

(注) 社会保障・税番号制度(マイナンバー制度〉が導入されたことに伴い、個人番号を記載した各種申告書、申請書、届出書等を提出する際には、個人番号カード等の一定の本人確認書類の提示または写しの添付が必要になります。 |

夫婦の間で居住用の不動産を贈与したときの配偶者控除

婚姻期間が20年以上の夫婦の間で、居住用不動産または居住用不動産を取得するための金銭の贈与が行われた場合、基礎控除110万円のほかに、最高2,000万円まで配偶者控除ができる特例です。

おしどり贈与とも呼ばれています。

長く生活を共にした夫婦を対象に、配偶者に家や財産を引き渡す際の贈与負担を軽くできる制度ですが、実際に、この特例を使って得か、損かは、贈与する財産、相続に回る他の保有財産の状況等によって異なります。

制度の詳細は、

- 婚姻期間が20年を過ぎた夫婦の間で、自分たちが住むための不動産を購入する資金、または不動産そのものを贈与する場合、2,000万円まで贈与税の控除が受けられる

- 贈与を受けた翌年の3月15日までに、この資金で取得した居住用住宅に贈与された配偶者が実際に住み、その後も住み続ける必要がある

- 贈与税は控除されるが、不動産取得税や登記費用などは通常どおり支払う必要がある

- 同じ配偶者間では、配偶者控除は一度しか受けられない

- 相続時精算課税とは併用できない

- 暦年贈与の非課税枠110万円と併用できる

ただこの特例は、不動産そのものを配偶者に贈与する際にはメリットがありますが、購入資金を贈与するメリットはあまりないとも言われています。

というのも、夫婦の場合、一方が亡くなった時の相続税にも配偶者控除が適用され、1億6,000万円という大きな非課税枠があるからです。

わざわざ2,000万円を生前に贈与しなくても、亡くなれば1億6,000万円までは非課税で財産を渡すことができるわけです。

なお、「贈与したときの配偶者控除」の詳細については、以下の記事で説明しています。

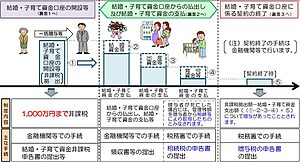

直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税特例(令和7年3月31日まで)

18歳以上50歳未満(令和4年4月1日以前、20歳以上50歳未満)の者が、結婚・子育て資金に充てるため、金融機関などとの一定の契約に基づき、受贈者の直系尊属(祖父母や両親)から一定の条件を満たした一括贈与を受けた場合、信託受益権または金銭などの価額のうち、子育て資金のうち最大1,000万円までの価額の贈与税が非課税、結婚資金は最大300万円までの贈与税が非課税となります。金融機関などの営業所などを経由して結婚·子育て資金非課税申告書を提出することによって非課税となる制度です。

子供や孫の結婚・子育て資金に充てるため、1000万円の課税価格控除を得られます。

孫が小さい場合は、子に結婚子育て資金を贈与することで特例として1000万円の課税価格控除を得られます。子育て資金贈与は妊娠から未就学段階あたりが条件となります。

もう孫が大きくなって子育て資金贈与の特例が使えないなら教育資金一括贈与についての特例を用いて贈与税を減らせるでしょう。

さらに、孫が結婚するという場合はお孫さんに対して結婚子育て資金贈与をしても同様に特例が適用されます。

結婚子育て資金贈与の特例は「贈与者が直系尊属であること」しか条件になっていません。つまり孫の結婚式や出産、保育の費用を出してあげることにも1000万円の非課税枠が使えるわけです。

この場合、結婚資金や子育て資金として認められるのは、以下の費用です。

(1)結婚に際して支払う金銭

- 挙式費用や婚礼衣装代など婚礼費用(婚姻の日の1年前の日以後に支払われるもの)

- 家賃、敷金などの新居費用、転居費用(一定の期間内に支払われるもの)

(2)妊娠、出産および育児に要する金銭

- 不妊治療・妊婦健診に要する費用

- 分べん費等・産後ケアに要する費用

- 子供の医療費、幼稚園・保育所などの保育料(ベビーシッター代を含む)

以下の様な費用は認められていません。

▼結婚相談所やお見合いなどの婚活費用

▼新居の家具・家電などの購入費

▼ベビー用品や子ども用品

などは結婚・子育て資金と認められず、贈与されたお金から引き出すことはできないので要注意です。

詳細を説明します。

- 父母や祖父母から、20歳以上50歳未満の子や孫への結婚・子育て資金の一括贈与は1,000万円まで非課税になる

- 結婚資金+子育て資金としては1,500万円まで非課税だが、結婚資金のみの非課税枠は300万円までに限られる

- 現金をそのまま贈与するのではなく、子や孫の名義で信託銀行などの金融機関に口座を開設し、そこに入金する

- 子や孫は、結婚費用や子育て費用を一旦自分で支払い、その領収書を金融機関に提出すると同額を引き出すことができる

- 贈与した父母や祖父母が亡くなった時点で、贈与額を使い切らずにまだ残っていた場合は、その残額に対して贈与税が課せられる

- 暦年贈与の非課税枠110万円と併用できる

- 贈与される人の、贈与を受けた年の合計所得金額が1,000万円を超える場合は利用できない

受贈する子・孫本人の収入によって使えないケース

贈与を受けた子、孫本人の前年分の合計所得金額が1,000万円を超える場合には、この制度は使えません。

また、子や孫が50歳に達する日に使い残しがあれば、そのぶんは贈与税がかかります。

贈与する父母や祖父母が死亡したときに使い残しがあれば、そのぶんは相続財産に加算されます。

直系尊属から教育資金の一括贈与を受けた場合の非課税特例(令和8年3月31日まで)

平成25年4月1日から令和8年3月31日までの間に、30歳未満の人が教育資金に充てるため、金融機関などとの一定の契約に基づき、受贈者の直系尊属(父母や祖父母)から一定の条件を満たした一括贈与を受けた場合、その信託受益権などの価額のうち、最大1,500万円までは贈与税が非課税です。(学校等以外の者に支払われる金銭については、最大500万円までが非課税。)

尚、金融機関などの営業所などを経由して教育資金非課税申告書を提出することによって非課税となります。

「直系尊属から教育資金の一括贈与を受けた場合の非課税特例」に対する詳しい説明は、以下の記事を参照願います。

まとめ

紹介した特例贈与は、期限や適用条件が決まっているので使用できる方が限定されますが、上手く適合すれば、相続時の大きな節税効果を得ることが可能です。

これらの特例贈与は、数年おきに見直しが入っています。

特に、適用期限については、何回も延長措置が取られている条例であるため、あきらめずに確認してみることをおすすめします。

また、以下の記事でご説明している様に、この他にも贈与税が非課税になる措置が幾つかあるので、詳細をご確認下さい。

コメント